FX侍です、こんにちは。

突然ですが質問です。

最強通貨としてイメージする通貨はどこですか?

おそらく『スイスフラン』が思い浮かんだ方が多いのではないでしょうか。

確かにどんな時でも買われる印象がありますよね。

ですが…最近になってこの流れがじわじわと変わりつつあります。

そう、それが今回のテーマでもある『豪ドル』の存在です。

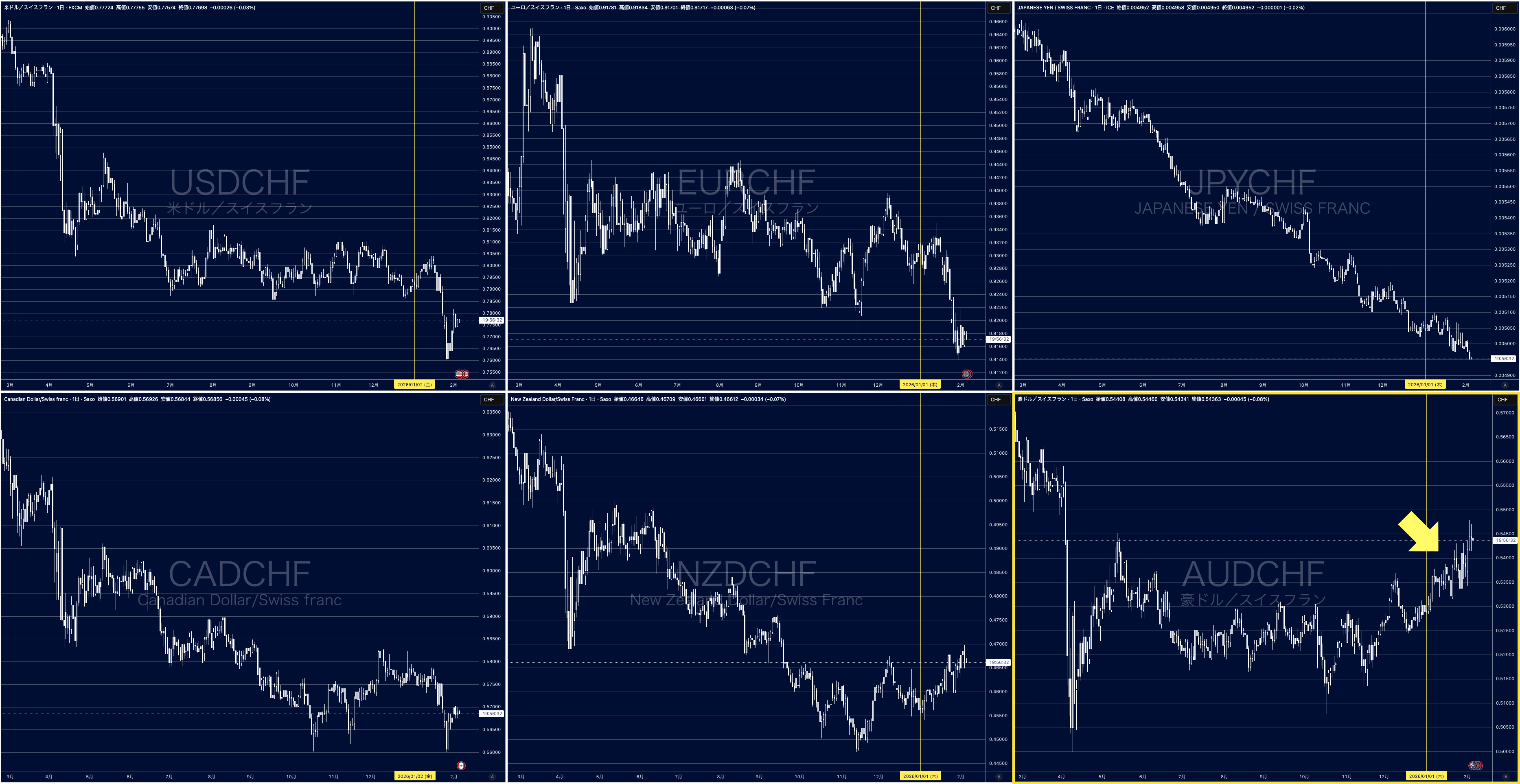

試しにスイスフランVS主要通貨のチャートを見てみましょう。

(今年の初めに黄色ラインを引いてます)

円の没落っぷりに情けなさを感じてしまいますが、右下の豪ドルだけがフランに対して上昇してますね。

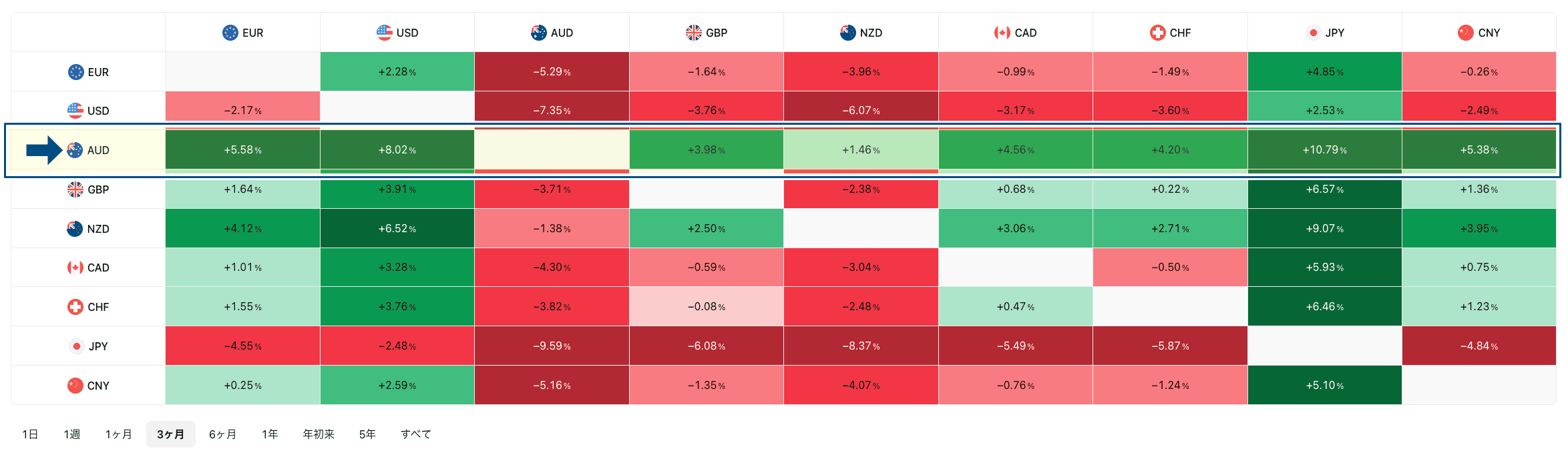

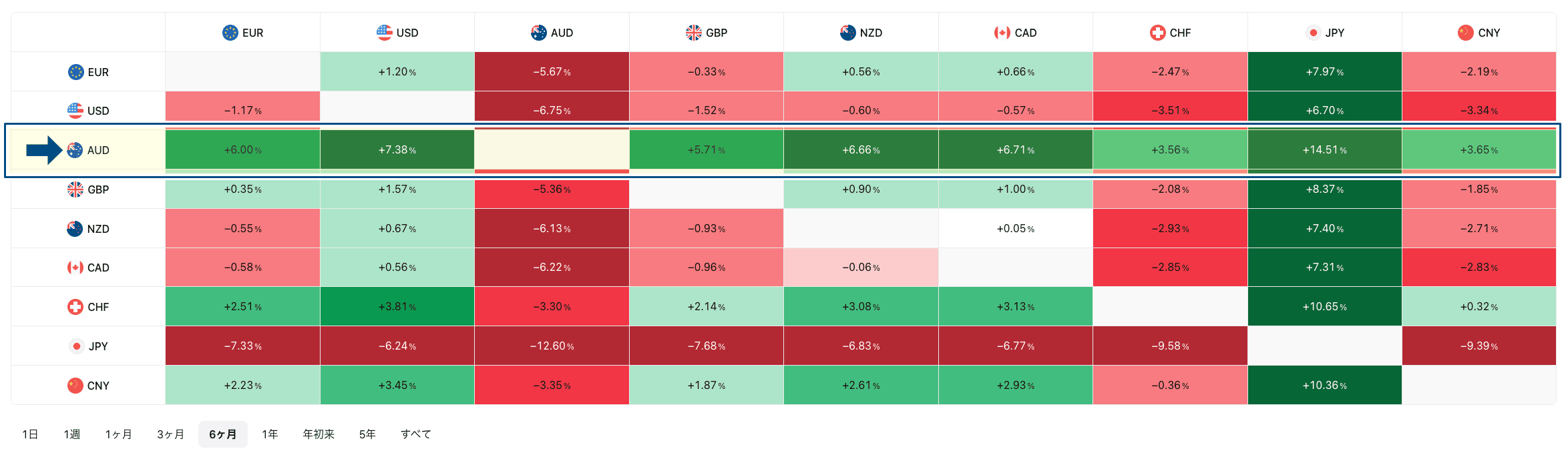

次はヒートマップを見てみましょう。

ヒートマップを見ても、豪ドルが全通貨に対して上昇していることがわかります。

それに対して円の弱さたるや…(2回目)

ここ数年、毎年のように「今年は豪ドルの年だ!」と言われてました。

その期待を見事に裏切り続けていましたが、どうも今年は様子が違うようです笑

というわけで、今回は豪ドルがここ半年ほどで際立って強くなった理由を解説していきます。

豪ドル高の要因=豪ドル自体の強さ+外部環境

結論から言うと…昨今の豪ドルの強さは、豪ドル自体の強さと外部環境の2つに分けられます。

◆豪ドル自体の強さ

・金利差:高金利通貨として買われやすい環境

・資源:輸出収益が下支え

◆外部環境

・相手通貨の弱さ:特に円の構造が上昇を増幅

・中国要因:需要・センチメントで増幅も逆回転もする

・リスク選好とフロー:リスクオン局面で買いが集まりやすい

これだけでピンと来る方もいるかもしれませんが、それぞれ順番に掘り下げていきましょう。

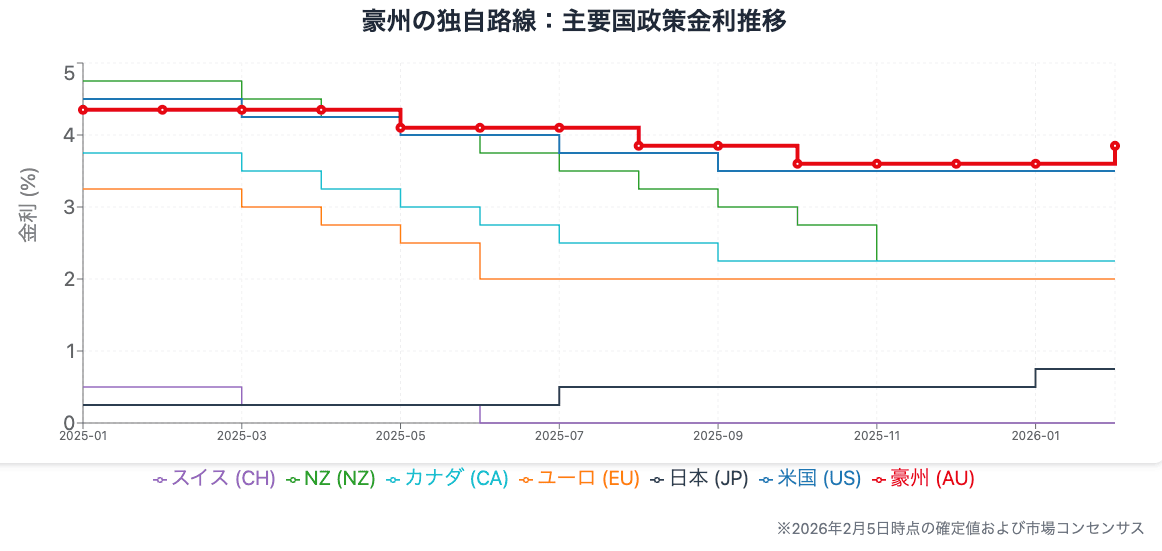

豪ドル買いを誘う金利差

豪ドル高の最大の要因は、やはり金利差です。

FXでは「高金利通貨を買って低金利通貨を売る」キャリートレードが常に存在しています。

金利が高い通貨を持っていれば、それだけでスワップ収益が得られるからですね。

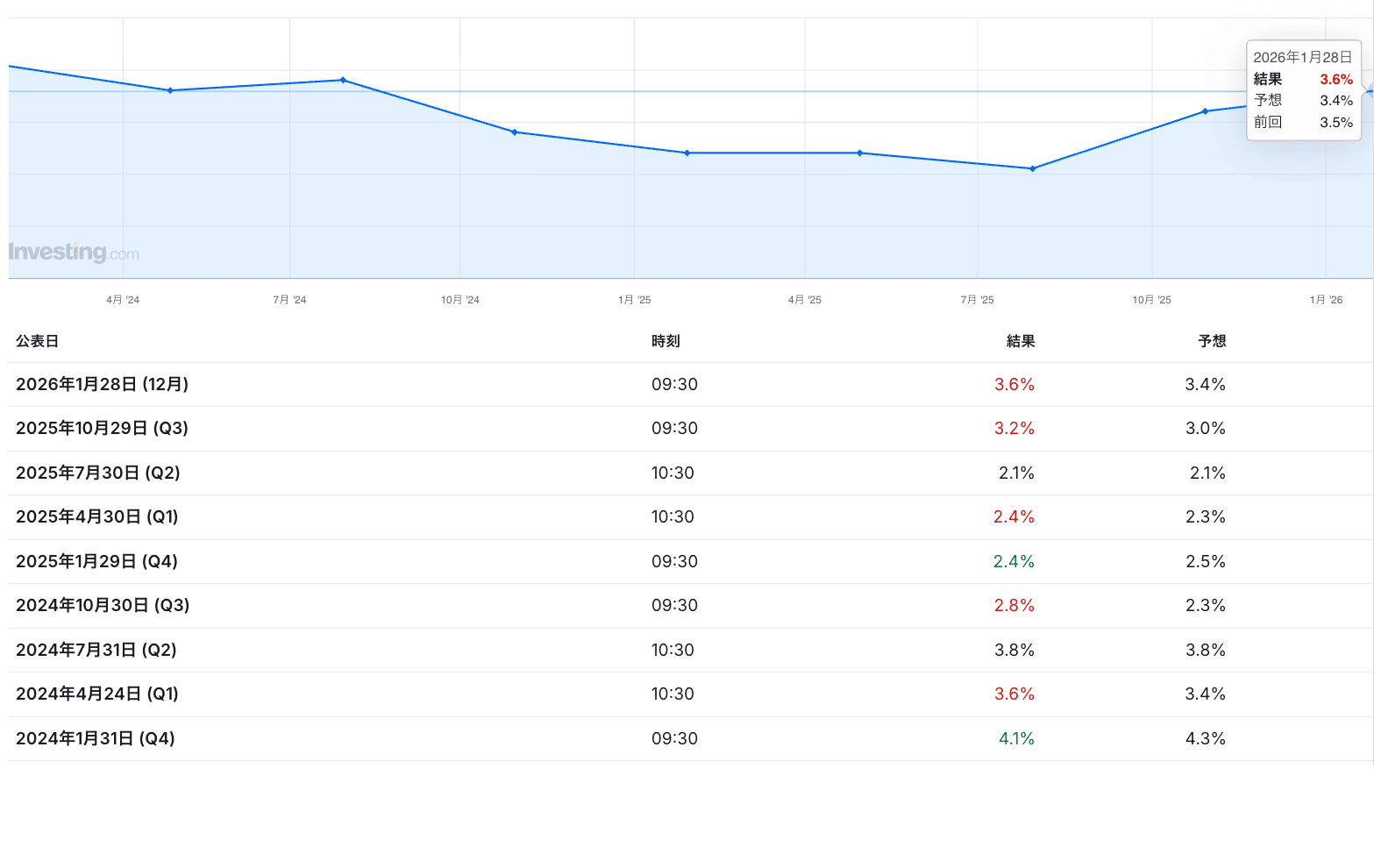

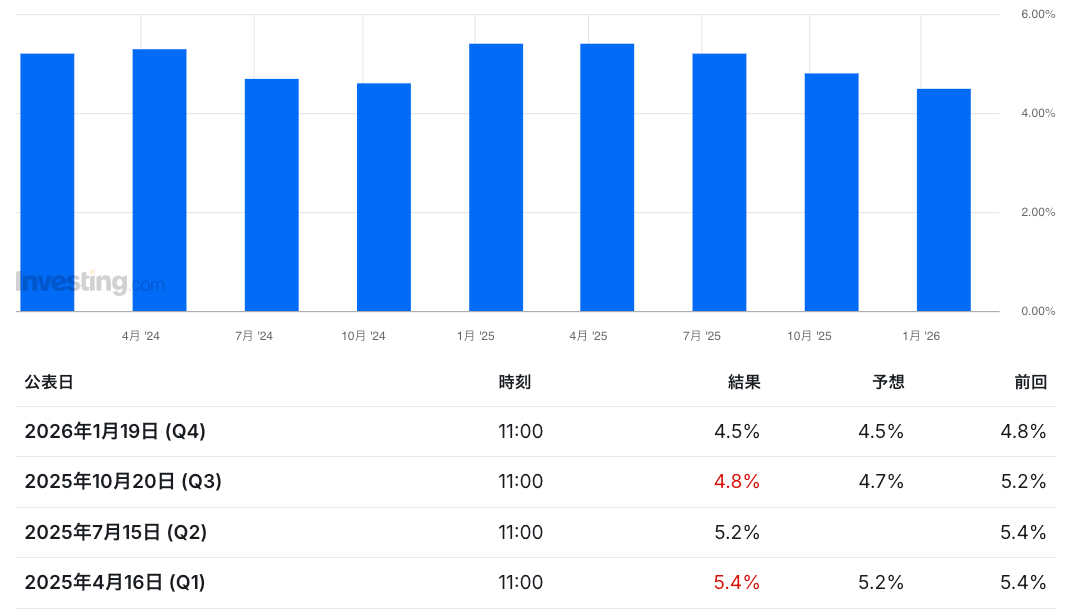

特に注目すべきは、RBAが2026年2月に政策金利を3.60%から3.85%へ引き上げたこと。

日本を除く主要国の中で最も早く利上げに乗り出したのがオージーだったわけです。

(ご存知だとは思いますが、日銀は世界から周回遅れで動き出す特性がありますw)

一方、FRBは2025年に3度の利下げを実施。

市場では2026年も米国は利下げ継続との見方が大勢を占めています。

つまり…現時点で主要国の中で最も金利が高い状態がしばらく継続する見通しです。

この構図が、豪ドル買いの強力な土台になっています。

なぜ「高金利が続く」と市場は信じているのか

金利が高いだけでは、通貨は長く買われ続けません。

「この高金利が続きそうだ」と市場が信じる根拠があるかどうかがポイントですが、実はオージーの経済指標は利下げしにくい状態を裏付ける内容が続いているんです。

◆インフレ:粘着質で目標レンジを上回る

RBAのインフレ目標は2〜3%。

しかし2025年末時点のCPIは前年比3.8%(コア3.3%)と、目標を上回っている状況。

一時は低下が見られましたが、その後4ヶ月連続で上昇に転じる粘着質なインフレが確認されました。

これがRBAの利上げ再開を後押しした要因の一つです。

市場では利上げ織り込みが進み、金利見通しが高止まりに傾いたことが豪ドル買いに繋がりました。

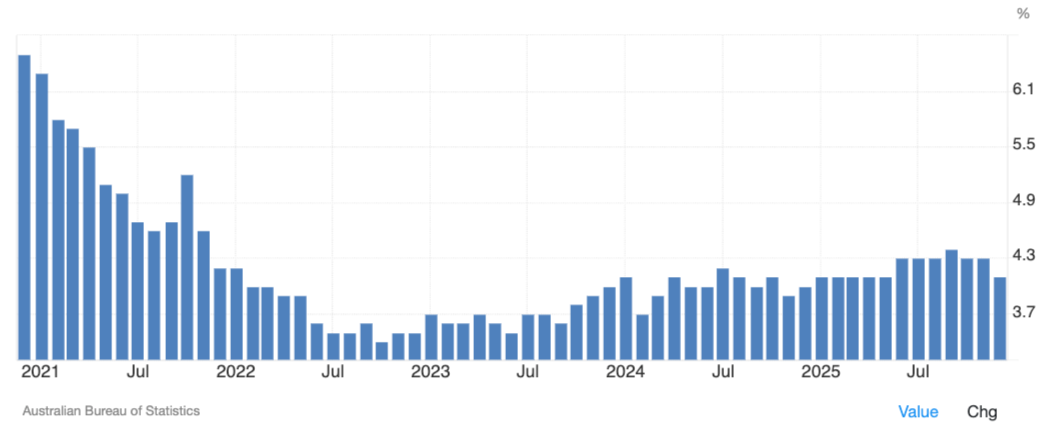

◆雇用:緩んでいるが急失速ではない

失業率は2025年末時点で4.1%。

前年の2024年末の4.0%からは上昇していますが、依然として歴史的な低水準です。

25年11月には雇用者数が前月比-2.13万人と減少したものの、12月には+6.52万万人と急回復。

雇用が多少緩んでも失速が続く状況ではないため、利下げを急ぐ理由にはなりません。

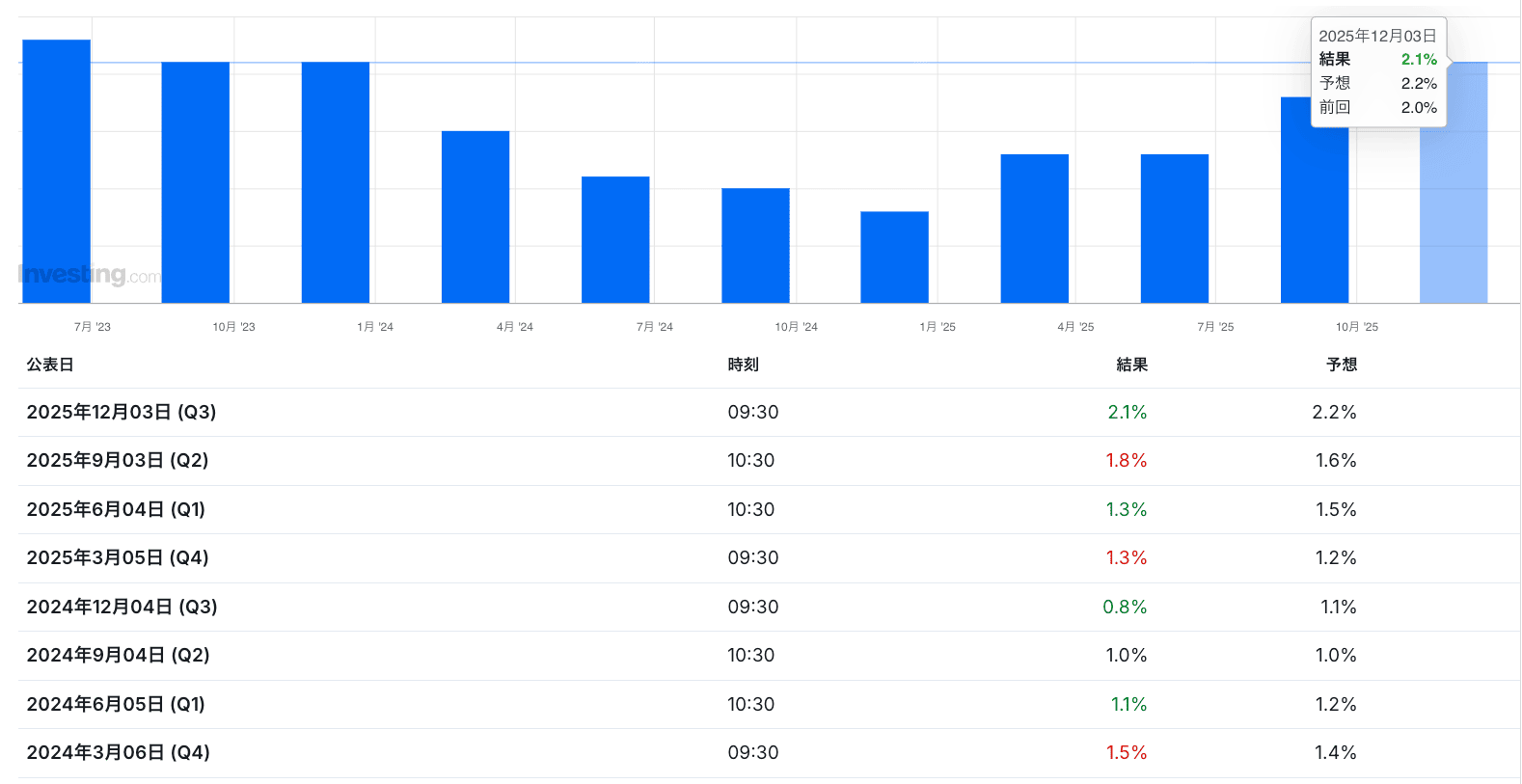

◆GDP:堅調な成長が続く

2025年のGDP成長率は前年比+2.1%と、潜在成長率並みの拡大。

前年から大きく持ち直しており、景気後退懸念はぶっちゃけ感じられない強さ。

さらに個人消費の伸びが予想以上に強くて「経済には余剰生産能力がほとんど残っておらず、需要超過がインフレを再び加速させかねない」との指摘も出ています。

インフレ粘着・雇用堅調・成長持続の3点セットが、RBAの高金利維持シナリオを支えています。

◆キャリーの弱点には気をつけよう

金利差を根拠にした買いは、リスクオフ局面で巻き戻されやすい特性があります。

市場がパニックになると、高金利通貨を売って低金利通貨に資金を戻す『キャリーの巻き戻し』が起こります。

リスクオフで豪ドルも含めたオセアニア通貨は売られやすい傾向が今でもありますからね。

しかも今は何をしでかすか予想できないトランプ政権。

この点には注意が必要でしょう。

とはいえ現時点ではRBAの利上げサイクルが始まったばかりという状況。

市場は追加利上げの可能性も織り込み始めており、キャリーの土台は当面しっかりしています。

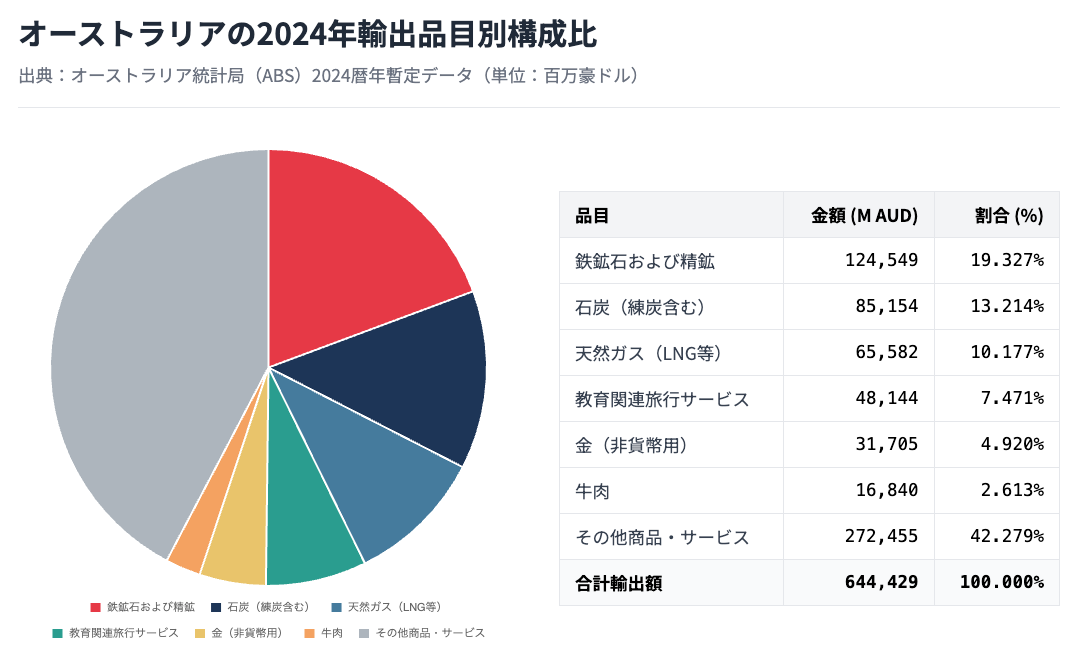

資源価格と輸出収益が下支えした

オージーといえば資源国。

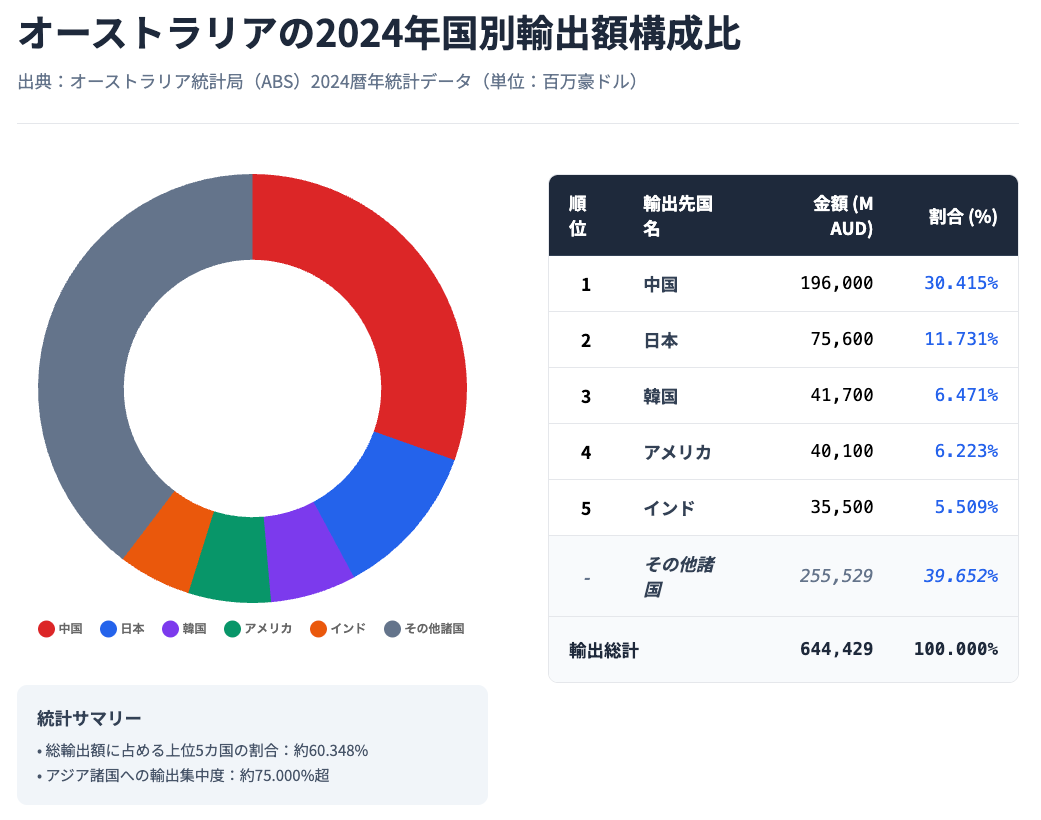

というわけでオージーの輸出品目のランキングを見てみましょう。

(※2025年はまだ年間データが出ていないので24年のデータを使ってます)

鉄鉱石、石炭、LNG(液化天然ガス)が主力輸出品であり、これらの価格動向は豪ドルに直結します。

このグラフを見れば、資源価格と需要によって貿易収支が左右されることがわかります。

各項目について記載していくと面倒なので長くなるのでサクッといきますね笑

2025年は石炭とLNGは価格調整局面でしたが、最大の輸出品である鉄鉱石は中国のインフラ投資や輸出産業向け需要が底堅く推移したことで、2025年後半に価格が持ち直し基調。

過去6ヶ月間で主力資源は明暗ありましたが、総じて高水準の資源輸出が維持されて貿易黒字の安定に繋がっています。

そして注目すべきは金価格の急騰です。

オージーは世界有数の金産出国であり、2025年には金の輸出額が石炭やLNGに並ぶ物品輸出の第4位の主力輸出資源に浮上しています。

2025年はトランプが暴れたせいで世界的な地政学リスクや金融不安を背景に、金価格が年間で約65%も上昇。

今年も異常な値動きで大幅下落する局面もありますが、記事執筆時点で年始から約12%も上昇しています。

この金価格上昇の恩恵だけでなく、リチウムや銅など電気自動車・再エネ関連の鉱物需要も高く、資源輸出の多様化が経済を支えています。

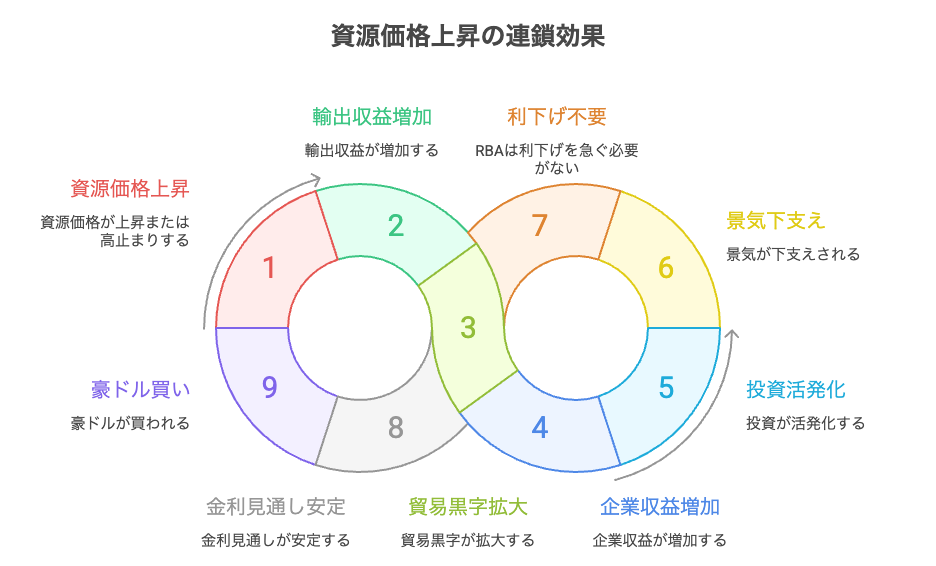

◆資源が豪ドルを支えるメカニズム

資源価格が上がる(または高止まりする)と輸出収益が増えて貿易黒字が拡大します。

貿易黒字の拡大は、企業収益の増加・投資の活発化・景気の下支えに繋がります。

そして景気が堅調であれば利下げを急ぐ必要がない(=金利見通しの安定)という流れが豪ドル買いを支える仕組みです。

石炭・LNGの従来型資源価格が落ち着いても、鉄鉱石の持ち直しや金の値上がりがカバーする。

この「資源ポートフォリオの多様化」がオージー経済に安定感につながり、高水準の資源輸出が維持されて貿易黒字が安定。

これが豪ドルの下支え要因となっている状況ですね。

豪ドル高の要因=外部環境

ここまでは豪ドル自体の強さを解説しましたが、お次は「外部環境」について。

なぜ特定の通貨だけでなく全方向に強いのかを理解するには、以下の要因も見逃せません。

相手通貨の弱さ

最もシンプルな要因ですね。

豪ドルが強く見えるのは、相手が弱いからという側面があります。

特に際立っているのが円と米ドルの弱さですね。

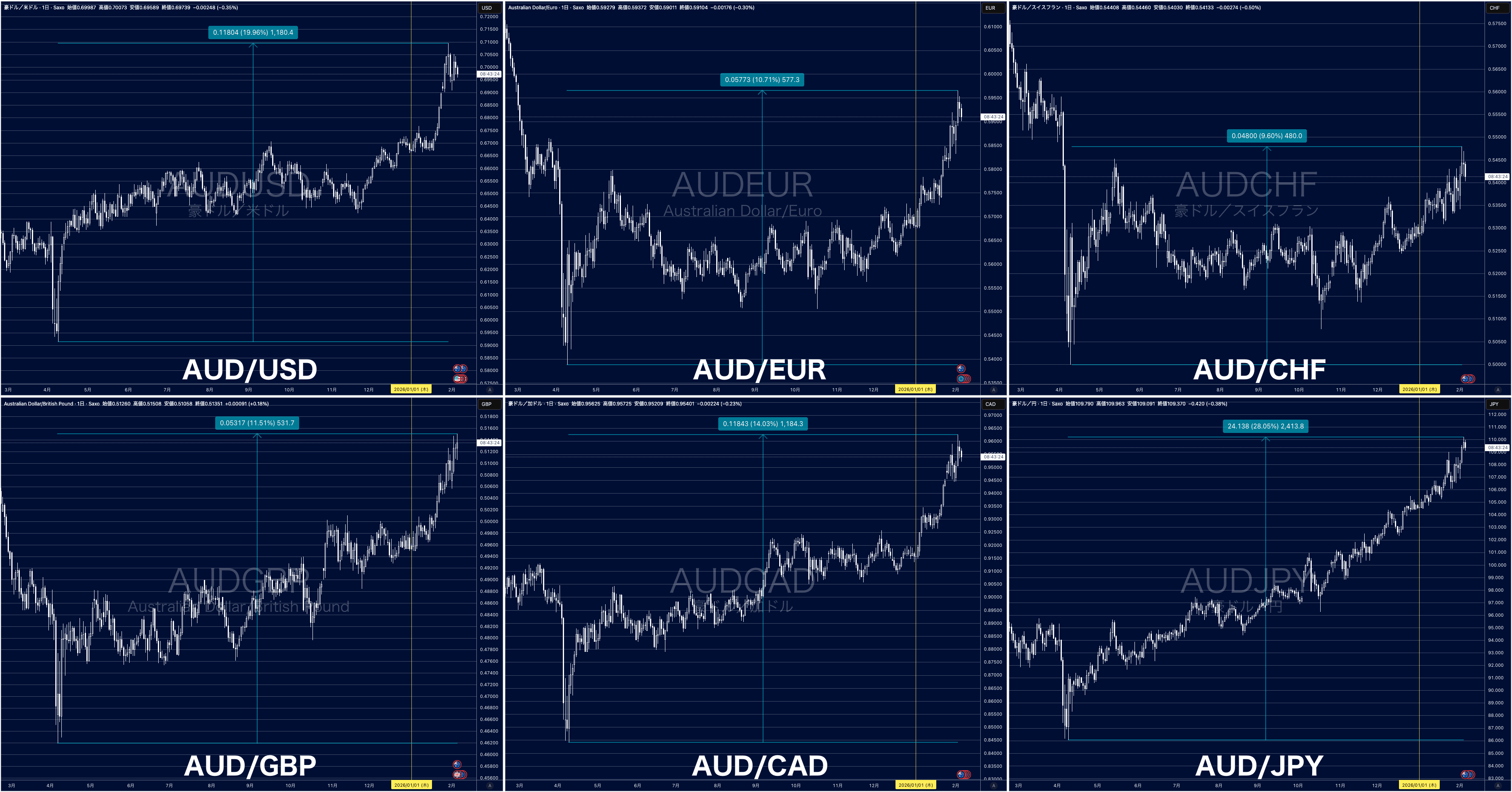

▼豪ドルを基準とした他通貨との比較(クリックで拡大します)

(2025年4月の相互関税発表での最安値から直近の最高値までの変動率を表示してます)

円は利上げをしたといえ、政策金利は約0.75%と依然として低水準。

キャリートレードの資金源として売られやすい構造が続いています。

米ドルもFRBの利下げ継続観測から投機筋の売りが活発化し、豪ドル高を相対的に押し上げました。

(対ドルに関してはトランプ政権によってドル離れが着実に進んでいるという側面もありますね)

NZDやCADも金利差で豪ドルに見劣りし、欧州通貨もまだ利上げフェーズには移行していないので、相対的に最も早く利上げへ舵を切った豪ドルが輝くという状況です。

ヒートマップで豪ドルが全方向に緑になっている理由の一端は、この「相手の弱さ」で説明がつきます。

中国要因

豪ドルを語る上で中国は避けて通れません。

下記は国別の輸出額ランキング。

対中依存度は高い状況ですね。

必然的に中国の景気や政策が豪ドル全体に影響を与えやすい構造は続いています。

で、その重要な中国の動向といえば…

2025年の中国経済は政府目標通り実質+5.0%成長を達成。

年末にかけて減速傾向は見られたものの、ハードランディングは回避。

中国経済が崩れて豪ドル道連れ…というシナリオが避けられた安心感が豪ドルの追い風になりました。

そして一時はデカップリングが進んだと言われていましたが、対中関係も改善傾向にあります。

2023年以降、中国はオージー産石炭・大麦・ワインなどの輸入制限を緩和し、貿易が正常化したことも豪ドルにとってはプラス材料。

中国要因のポイントは、需要の量だけでなくセンチメントにも反応します。

中国景気が実際に強くなくても、懸念が後退しただけで豪ドルにプラス寄与することもあるのが面白いところと言えます。

リスク選好とフロー

豪ドルは「リスクオン通貨」としての性格を持っています。

世界的に株高・ボラティリティ低下の局面で投資家のリスク選好が高まることで、高金利通貨やコモディティ通貨に資金が流れやすくなります。

2025年は主要国の株価指数が総じて好調だったため、この恩恵を豪ドルも受けました。

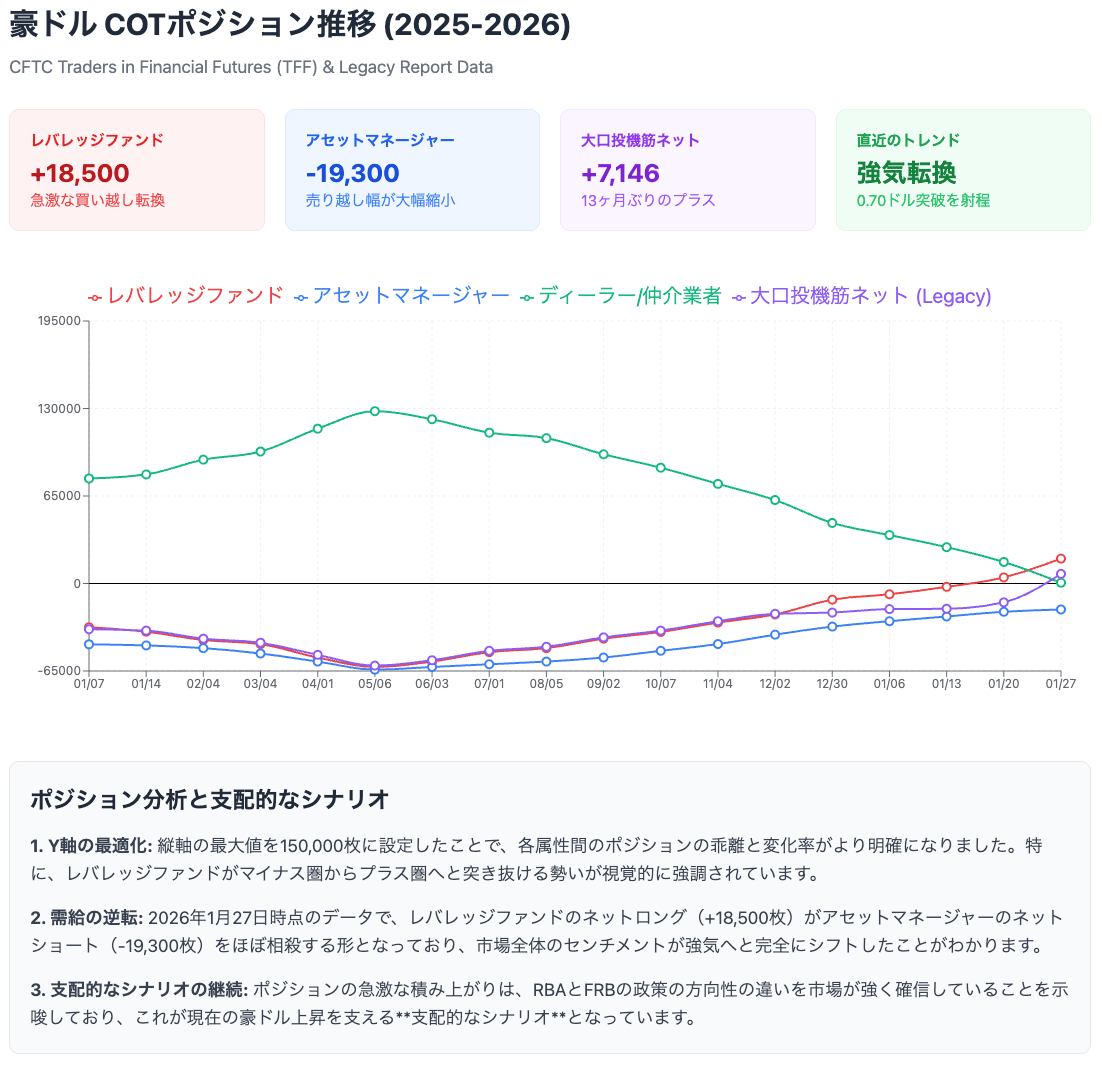

そして投機筋のポジションにも変化が見られるようになった点も注目です。

2025年末以降、ヘッジファンドなど投機筋は豪ドル売りポジションを大きく解消している段階。

さらに海外投資家のオージーへの証券投資(特に高利回り国債)が拡大しており、資金流入が本格化する兆しも出ているとの声も目立つようになっています。

まとめ

2026年の豪ドルは今までとは一味違う印象を受けています。

今年こそは…という個人的な思いもありますが笑

主要先進国の中で先駆けて利上げ路線に突入したことは大きなインパクトでした。

(繰り返しますが、日銀は世界から周回遅れで動くので同列には語れません)

豪ドルが過去3〜6ヶ月で全方向に強くなった理由は、決して一過性ではありません。

「金利・資源」という豪ドル自体の強さに外部環境の追い風が重なった結果です。

リスクオフ局面などで調整することも当然あるでしょうが、この構造が変わらない限りは豪ドル高は継続しやすいと見ています。

特にここ数年の相場は極端に行き過ぎる傾向が強かったので、その揺り戻しという意味でも豪ドルは強含む展開を想定(というか期待?)しています笑

この記事へのコメントはありません。