FX侍です、こんにちは。

ファンダメンタルを多少なりともかじっている方は、CPI(消費者物価指数)や政策金利発表時にはチャートが大きく動くことをよくご存知ですよね。

え?そうなの?(・∀・)ハツミミー

という方でも大丈夫w

今回はCPI(≒インフレ率)と政策金利の関係性についてわかりやすく解説します。

政策金利をなぜ利上げ(利下げ)するのか?がこの記事を読めばわかるようになります。

大人なら知っておくべき経済の基本とも言える内容ですよ。

政策金利とFXの関係

政策金利とは、景気や物価の安定など金融政策上の目的を達成するために、中央銀行(日本では日本銀行)が設定する短期金利(誘導目標金利)のことで、金融機関の預金金利や貸出金利などに影響を及ぼします。引用:三菱IFJ銀行

政策金利は物価の安定や景気のコントロールを目的に、状況に応じて調整されるものとイメージしてください。

基本的には高金利の通貨が買われて、低金利の通貨は売られやすくなるのがFXでのセオリーです。

(短期的には異なる動きをすることも当然ありますが、中長期的には為替レートは金利差を反映します)

昨今の円安を思い浮かべるとわかりやすいかと思います。

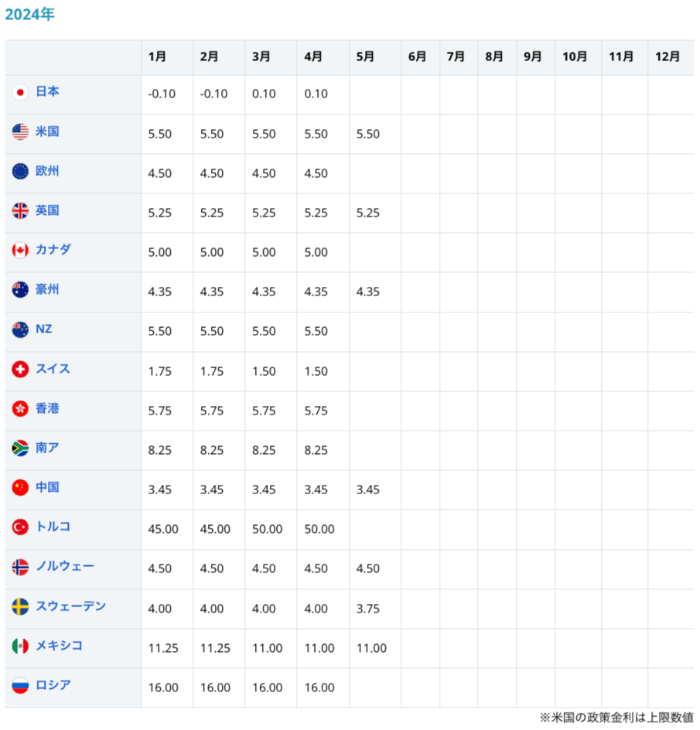

下記は主要各国の政策金利一覧です。

上記の中ではトルコの50%が群を抜いて高い政策金利ですが、じゃあトルコリラがどこよりも買われているか?と言われるとそんなことはありません。

政策金利だけではなくその国の経済状況なども加味した上で、通貨の強弱は決まります。

政策金利はあくまで指標の1つでしかありませんが、通貨を買う際の大きな目安として捉えられるものです。

政策金利が私たち個人トレーダーにも与える影響でわかりやすいのはスワップです。

高金利通貨をロングして、低金利通貨をショートすればプラススワップが貰えますよね。

(トルコリラ円のロングなんてその典型です)

政策金利の差がそのままスワップに反映される訳じゃありませんが、スワップのレートに影響を与えるのは事実です。

スワップに関しては下記の記事も併せて参考にどぞ。

ごくごく簡単に政策金利とFXの関係を解説しましたが、これは基本中の基本として覚えておきましょう。

政策金利は通貨が買われる・売られる際の目安として判断されます。

(短期的には逆の動きになっても中長期では金利差と為替レートは合致します)

だから各国の政策金利発表時には為替レートが大きく動くんですね。

ちなみにアメリカ・カナダ・日本・ユーロ・イギリス・オージーは年8回、キウイは年7回、スイスは年4回の政策金利発表があるのでご注意ください。

では次に政策金利を動かす大きな要因の1つであるインフレ率との関係性を解説します。

政策金利とインフレ率の関係

私たちの多くはデフレ時代を過ごしてきたので、インフレと聞いてもピンと来ない人も多いはず。

・デフレ :物価が下がってお金の価値が上がること

・インフレ:物価が上がってお金の価値が下がること

これがデフレとインフレの違いです。

基本的には好景気に所得と物価が上昇するのがインフレです。

そのため日本だけでなくアメリカでもインフレ率2%が中央銀行の1つの目安となっています。

物価が上がる

↓

企業が儲かる

↓

従業員の賃上げができる

↓

物価が上がってもモノが買える

こうした緩やかな物価の上昇を伴う経済成長がちょうど良いよねってイメージですね。

それがインフレ率2%という目標。

そのインフレ率を計る指標の代表選手がCPI(消費者物価指数)です。

消費者が購入するモノやサービスの価格を過去と比較して、値上がり率・値下がり率を可視化したものとイメージしてください。

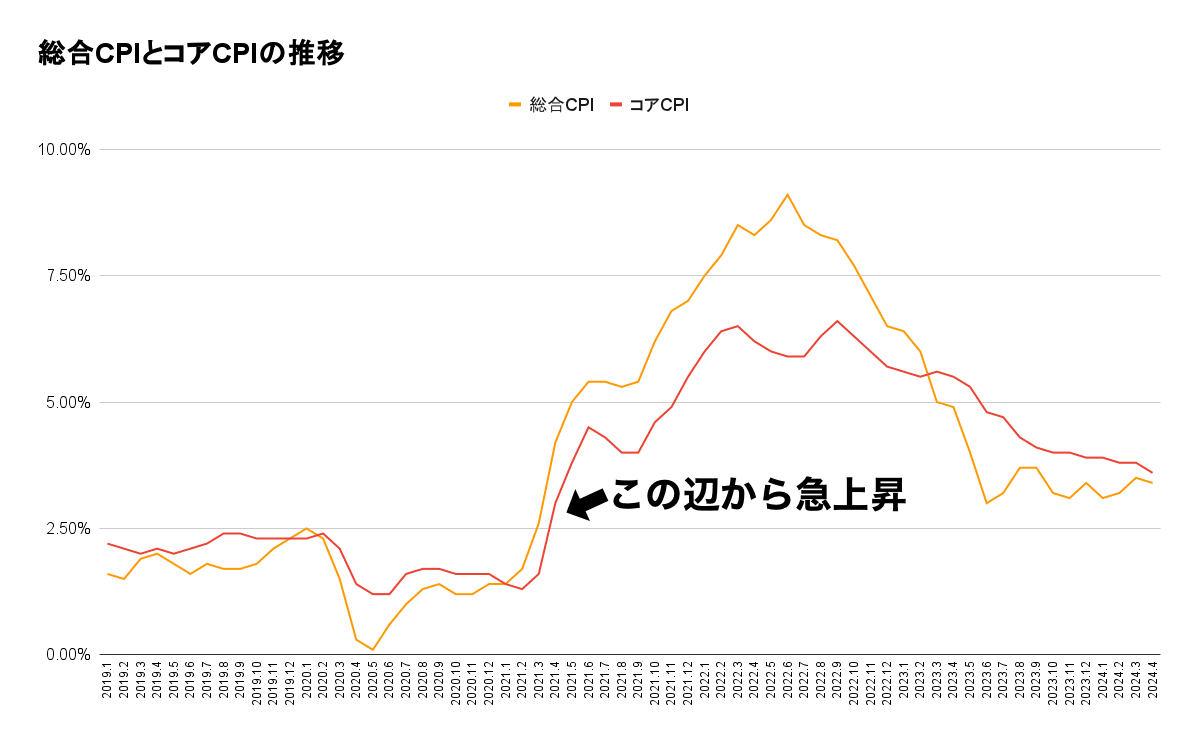

下記はアメリカのデータです。

2019年1月〜2024年4月までのCPI(前年同月比)の推移です。

・総合CPI:対象品目すべてを集計して計算した数値

・コアCPI:食料品やエネルギーなど価格変動が大きな対象を総合CPIから除外した数値

上記グラフの中盤ぐらいから2.5%を突き抜けて急上昇しています。

これはコロナ対策でアメリカ政府が家庭に給付金を配り、失業保険も増額し、企業にも莫大な融資を行った結果とされています。

お金が一気に供給されたのでお金の価値が下がったんですね。

(※4兆ドル以上がコロナ対策で使われたとされています)

お金の価値が下がる=物価が上がる=インフレです。

しかし物価が上がり続けるのは大きな問題です。

先ほども書きましたが、政府の目標は年2%のインフレですから。

そこでインフレ率を抑えるために行うのが「政策金利の利上げ」です。

政策金利を上げてインフレ率を抑える

政策金利が上がった場合、下記のような流れでインフレ率が下がります。

銀行の貸し出し金利が上がる

↓

企業も個人もローンの利息が増える

↓

借り入れや消費に対して消極的になる

↓

景気にブレーキが掛かってインフレ率が下がる

企業も個人も消費マインドが冷え込むので、高いモノが買えなくなって物価高が収まっていくという流れです。

(流通するお金の量が減るので、お金の価値が上がるデフレに向けて進路を変えていくとの見方もできます)

そのように政策金利を調整しながら物価の安定を保つのも中央銀行の役割なんです。

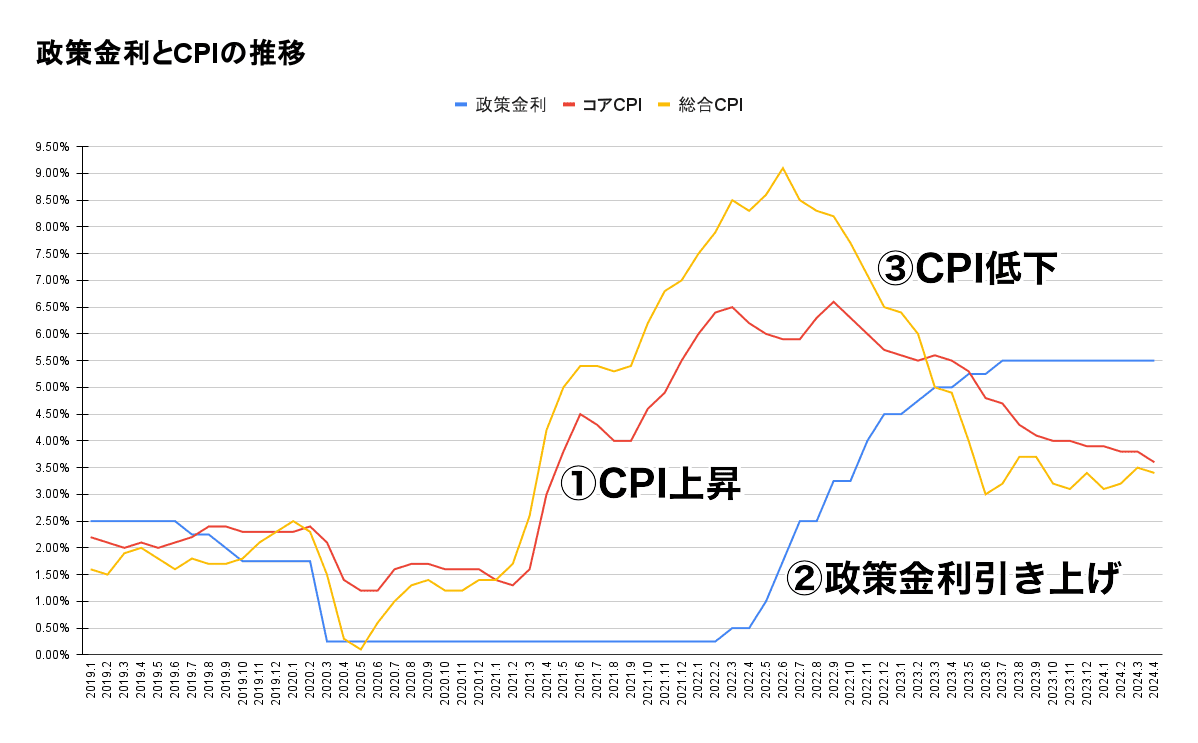

下記はアメリカの政策金利とCPIの推移です。

当然時差は生じますが、政策金利を引き上げたのちにCPIが低下している様子がわかります。

少々余談ですが、FRBのパウエル議長は「インフレは一時的」と評価していたため、金利の引き上げが2022年3月に遅れたと言われています。3月以降の急激な引き上げを見ると「相当焦ったのかなー」とも考えられますねw

政策金利を引き上げてインフレ率の上昇が収まれば、金利引き上げの効果が出てきたと判断できます。

しかしそのままずーっと金利を据え置いた場合、今度は景気を冷やし過ぎてしまうリスクが出てくるので、今度は様々な経済指標を動向を見ながら徐々に政策金利を引き下げる方向に舵を切って行きます。

適度なインフレ率(=年2%)に落ち着く政策金利がどこか?を見極めていく訳です。

この記事執筆時点では、日本を除く世界中がその状態と言えます。

(主要先進国ではスイスが3月に先陣を切って利下げしましたが)

為替市場に最も大きな影響を与えるのがアメリカの金利動向なので、米金利が下がるのはいつだ?と皆が注目しているんですね。

ちなみにアメリカの政策金利予想はFed Watchである程度把握することができます。

下記で詳しく解説しているので参考にどぞ。

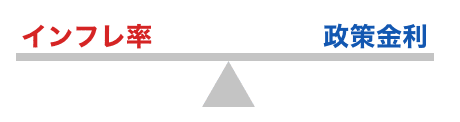

インフレ率と政策金利はシーソーの関係

インフレ率と政策金利の関係性は、こんな感じのシーソーをイメージするとわかりやすいです。

インフレ率が2%で保たれる政策金利が理想的ですが、そう計算通りにはいきません。

国家の経済状況をコントロールする訳ですからね。

しかも今やグローバル経済なので自国だけではなく、世界で起こるあらゆる問題に経済は振り回されます。

例えばロシアとウクライナの戦争。

猛烈な円安の要因ともされていますが、ロシアが経済制裁を喰らった影響でロシア産の原油や天然ガスの輸出が事実上ストップ。(本当は裏で取引している国もあるとの話ですがw)

燃料価格が高騰すればあらゆる商品の値段を押し上げることになります。

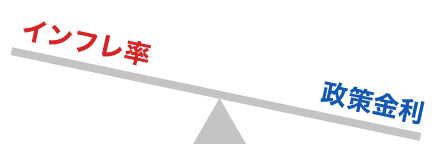

そうして下記のようにインフレ率が上がってしまうこともあるでしょう。

こんな風にインフレ率が高く上がってしまったら、物価の安定をはかる中央銀行は政策金利を上げてバランスを取るようにするという訳です。

細かい話をするともっと長くなるので省略しますが、これがインフレ率と政策金利の基本的な関係性です。

インフレ率を計るのはCPiだけではありませんし、金利と言っても名目金利だけでなく実質金利もあります。

…まぁ要するに深掘りするともっと難しくなるってことですw

しかしそもそも政策金利がどんな要因で上がったり下がったりするのか知らない人も多いので、基本を理解するだけでも大きな差となります。

CPIと政策金利発表は警戒すべき指標である理由も今回の記事で覚えましたしね。

あ、そうそう。

経済指標といえば、毎週月曜に1週間の注意すべき経済指標などをお伝えしているメルマガをご存知ですか?

宣伝も告知もしてなかったので知りませんよねw

実は下記のトレーダー養成プロジェクトのメルマガを読み終えた方だけを対象に、「経済指標メルマガ」をお届けしているんです。

資金を増やす攻撃力だけじゃなく、資金を減らさない防御力も高めようという趣旨のメルマガなので、気になる方はチェックしてみるといいですよ( ・∇・)

この記事へのコメントはありません。