最終更新日: 2022年7月16日

FX侍です、こんにちは。

今回はイールドカーブと為替の関係を分かりやすく解説します。

(※為替相場に大きな影響力のあるアメリカのイールドカーブを取り上げます)

イールドカーブとは?という部分から、イールドカーブの変化と為替相場に与える影響についても解説するので、この記事を読めば基本的な知識は身につきます。

トレーダーとしての基本とも言える内容なので、この辺の知識に自信がない人は読んでおきましょう。

分かりやすく解説したので、そこまで身構える必要はありません(・∀・)

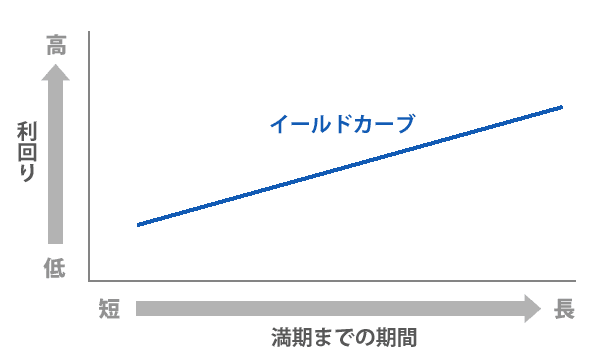

イールドカーブとは?

イールドカーブとは、債券の投資期間ごとの利回りを結んだものです。

縦軸=利回り

横軸=残存期間(満期日までの期間)

この2軸で表すグラフなので、それ自体は難しくありません。

イールドカーブは景気の先行指標として注目される事が多く、将来の景気動向を推し量る判断基準として使われます。

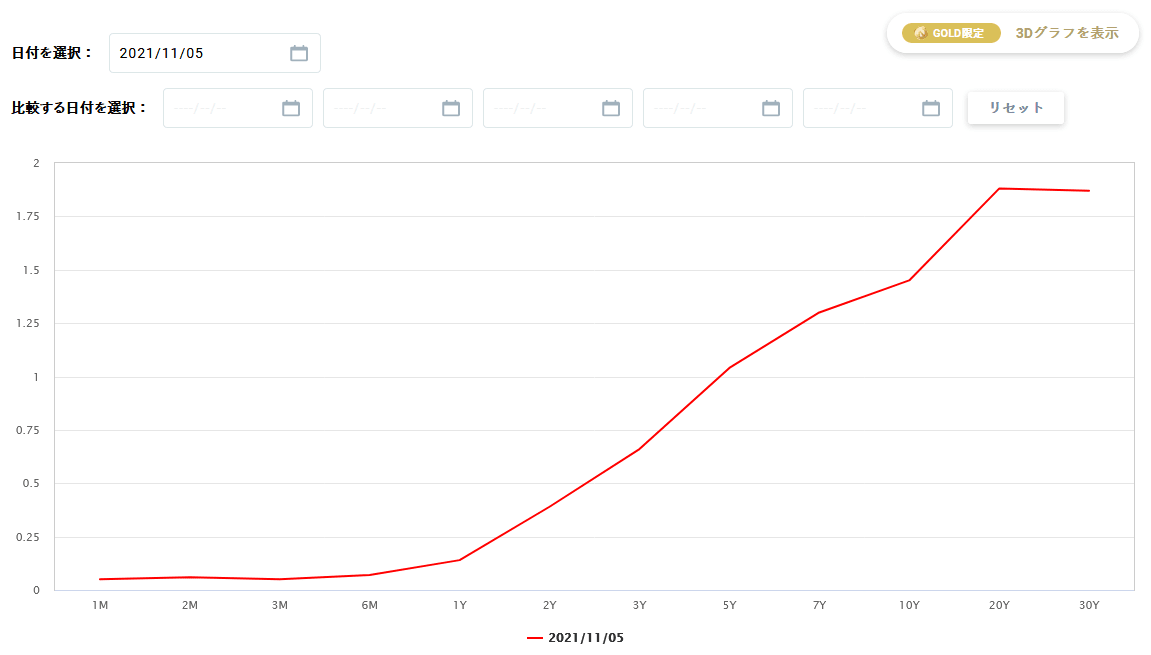

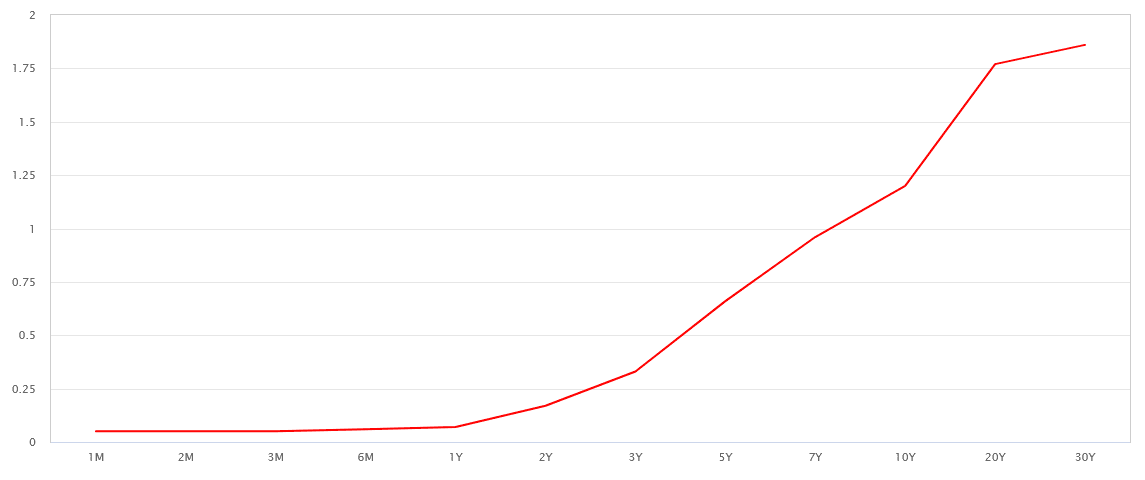

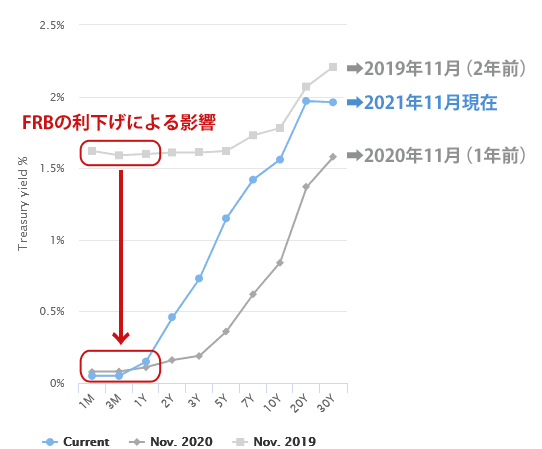

下記が実際のアメリカ国債のイールドカーブです。

横軸の1MはMonthの略で月、1YはYearの略で1年を表しています。

つまり横軸は1ヶ月、2ヶ月、3ヶ月、6ヶ月、1年、2年、3年、5年、7年、10年、20年、30年という順番に残存期間(満期日までの期間)が取られています。

通常はこのグラフのように、右に行くほど利回りが高くなる「右肩上がりの状態(順イールド)」となります。

満期までの期間が長い国債の方が短期と比べて利回りは大きくなります。

※定期預金でも本来は預ける期間が長い方が利率が高くなるのと同じイメージです

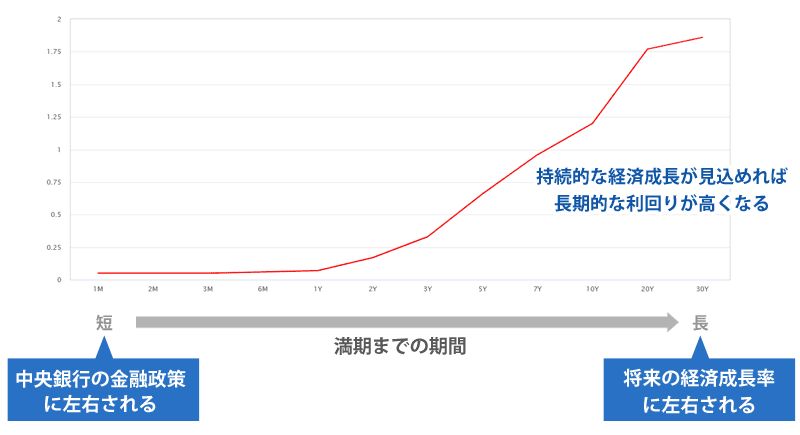

国として将来的な経済成長が見込めれば、長期の国債利回りも比例して高くなるので、右肩上がりの順イールドとなります。

ただしイールドカーブは国債と連動しているので、日々その形状に変化が出ます。

国債が買われれば利回りは低くなりますし、逆に国債が売られれば利回りは高くなります。

言うまでもありませんが、国債もその他金融商品と同じように売買されるので実需などで一時的に大きく動くケースもあります。

イールドカーブの変化と為替の関係

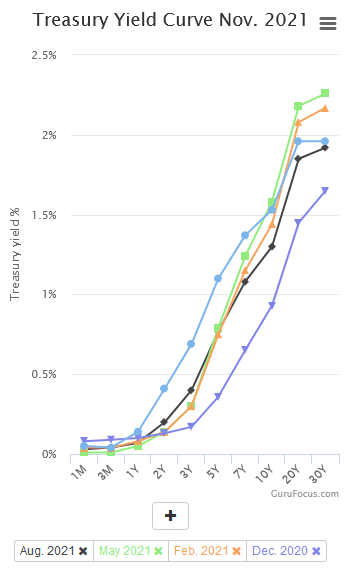

イールドカーブは日々変化するとお伝えしましたが、分かりやすく1年ごとの変化を記したのが下記画像です。

現在のイールドカーブを示す青と、1年前(2020年)・2年前(2019年)とは大きく形状が違いますよね。

その差の大きな要因は、新型コロナウイルスによる急激な景気の悪化です。

急激な景気減速に対して、FRBは2020年3月に政策金利を1.75%から0.25%へ利下げしました。

その結果、中央銀行の金融政策に影響を受ける短期金利が2019年と2020年・2021年とでは大きく差が広がったグラフとなっています。

こうした具体事例を見ると、その時々の経済状況でイールドカーブに大きな違いが出るのがよく分かりますね。

通貨が買われる変化と売られる変化

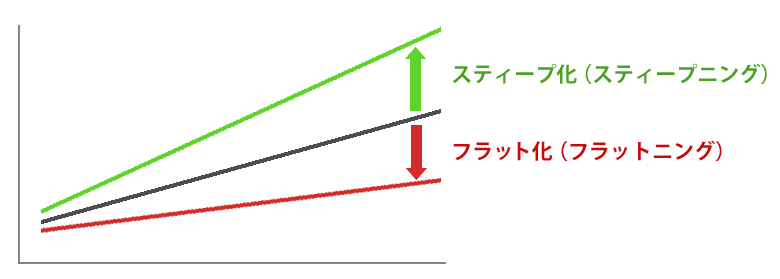

イールドカーブの変化には、スティープニングとフラットニングという2種類があります。

短期と長期の差が大きくなって角度が急になる=スティープニング

短期と長期の差が小さくなって角度が平になる=フラットニング

スティープニングとフラットニングでは、通貨に対するリアクションが異なります。

【スティープニングと為替の関係】

金利が高くても経済が耐えられるという将来的に成長を見込んだ場合になりやすい形状。

政策金利も高くなるので通貨が買われやすくなる傾向がある。

【フラットニングと為替の関係】

将来の景気減速を見越した場合になりやすい形状。

政策金利の利下げも行われる事が多いので、通貨が売られやすくなる傾向がある。

このように短期と長期の差もイールドカーブで注目されるポイントとなります。

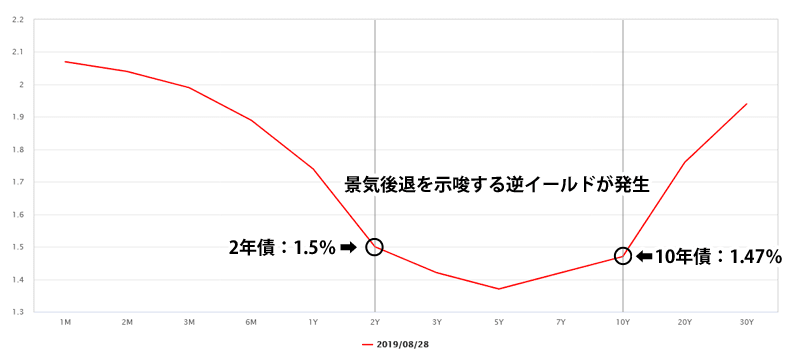

もう1つ、短期と長期が注目される代表例が「逆イールド」です。

景気後退サインとして注目される逆イールド

特にアメリカで逆イールドが発生すると、金融ニュースで騒がれるので耳にした事がある人も多いでしょう。

逆イールドとは、2年債(短期)と10年債(長期)の利回りが逆転する現象です。

(一般的には2年債を見るケースが多いですが、3ヶ月で見るケースもあります)

直近では2020年8月に逆イールドが発生しました。

逆イールド発生から1~2年ほど後で景気後退(リセッション)が顕在化するとされているので注目が集まります。

過去50年において、米国ではリセッションが起きる前には逆イールドが見られた。逆イールドが起きてリセッション入りしなかったのはたった1度だけだ。

出典:ロイター通信

このようにイールドカーブの変化の中でも、逆イールドは多くの人が注目している形状です。

トレーダーであればメディアで騒がれる前に同行を知っておくといいですね。

イールドカーブの変化を追う方法

イールドカーブは国債利回りと連動しているので日々変化しています。

その変化を追う方法として、最も正確なデータが拾えるのはアメリカの財務省です。

参考:アメリカ財務省(新規タブで開きます)

ここで数値を拾って自分でエクセルやスプレッドシートでグラフを作るのが、最も正確で自分のスキルになる方法です。

そこまでするのは…ねぇ…(*´ω`*)

という方へいくつかイールドカーブの変化を追えるサイトを紹介しておきます。

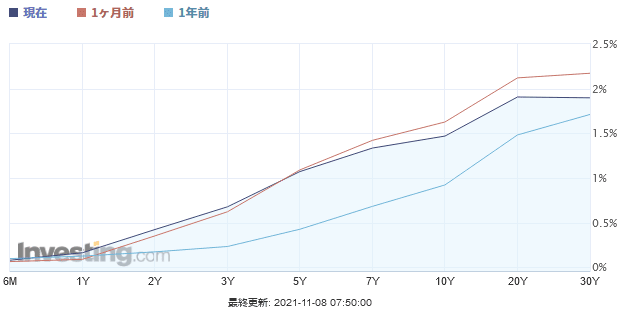

その1.Investing.com

経済指標を見るのにお勧めサイト「Investing.com」でもイールドカーブの変化が見れます。

現在・1ヶ月前・1年前という3種類の比較となりますが、毎日チェックしてキャプチャーを撮っておけば日々の変化も分かりますね。

その2.OANDAラボ

OANDAが提供するサービス「OANDAラボ」でもイールドカーブの変化が見れます。

取引口座を持っている方であれば、異なる日付のイールドカーブを表示させて比較することができます。

その3.GuruFocus.com

海外のサイトですが、特に難しくはないので陰ながらお勧めですw

任意の期間のイールドカーブを並べて比較できます。

その4.Tradingview

実はTradingviewでもある使い方をするとイールドカーブを見ることができます。

また、逆イールドも簡単に見つかる方法があるんです。

詳細は下記で解説してるので参考にどうぞ。

イールドカーブを変化を追うことで見える事

イールドカーブの変化で、市場がこの先の景況感をどのように判断しているのか?という部分が見えてきます。(100%ではありませんけどね)

また、利上げ前になると短期金利が上昇し始めるという特性もあります。

利上げに関しては、下記で解説したFedwatchがメジャーですが、イールドカーブも判断材料として使えます。

そして記事執筆時点では「スタグフレーション」がちょっと注目を集めています。

スタグフレーションとは、不況なのに物価が上がる現象(悪いインフレ)です。

下記は先程のInvesting.comの紹介部分で掲載したイールドカーブです。

現在のイールドカーブ(紺色のライン)の20年と30年がフラットニングしています。

市場は将来的なアメリカの経済成長に疑問符を抱いているのが分かります。

(あくまでイールドカーブを見る限りの判断です)

しかしアメリカのインフレ率は依然として高い状態にあります。

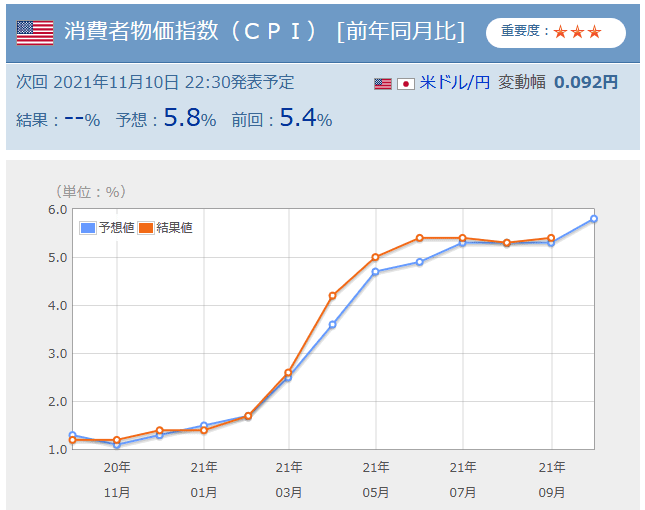

下記はインフレ率を分析する重要指標である「消費者物価指数(CPI)」の推移です。

現状のアメリカ経済が不況下という状況ではありませんが、インフレ率の上昇を許容できるほど好景気ではないという実体経済とインフレ率の乖離によって、スタグフレーションという言葉がにわかに注目を集めているようです。

長くなるので省略しますが、直近の変化量だけで言えば短期金利がほぼ一定で、長期金利が下がっている逆イールドの形になっています。

まとめ

ファンダメンタルって難しいんだよな~( ノД`)

って言いたいでしょうが、気持ちはよく分かりますw

ぶっちゃけ正しいテクニカルを学べば、テクニカルだけでも安定した勝率は出せます。

(FX侍塾がそういう方向性ですから)

大事なのでもう1回言いますが、「正しいテクニカル」じゃないと安定した勝率は出せません。

じゃあファンダメンタルはいらないの?(・∀・)スルーデオケ?

という事にはなりませんw

FX侍塾でも講師が伝えたことですが、常勝トレーダーになるにはファンダメンタルの知識も必要なんです。

MT4のチャートで上昇トレンドとテクニカル的に判断できた上で、更にファンダメンタルで上昇トレンドと判断が加われば、自ずとトレードの自信度が変わりますよね。

通常よりも強気でエントリーできますし、デイトレ以外に利益を伸ばすスイング用のポジションを建てるなど、そのメリットは非常に大きくなります。

今回解説したようなイールドカーブも基本の知識なので覚えるべきです。

ただテクニカルを主体としたトレードでまともに勝てていないなら、順序としては「正しいテクニカルを学んでFXで本当に勝てるんだ」という実感を得るほうが先です。

ある程度テクニカルで勝てるようになった段階で、少しずつファンダメンタルの勉強を増やしていきましょう。

正しいテクニカルを学びたいなら、FX侍塾が文句なしにお勧めです。

FX侍塾12期の募集は終了いたしました。

次回募集はブログにてご案内いたしますm(_ _)m

この記事へのコメントはありません。