FX侍です、こんにちわ。

今回はファンダメンタルズ分析の基礎とも言える「リスクオン・リスクオフ」についての解説です。

為替のニュースでも頻繁に登場するキーワードですが、株やコモディティなどの相場全般に関係する大事な考え方なので、基本を理解しておきましょう。

まず最初に、リスクオン・オフの定義は以下の通りです。

リスクオン:多少のリスクを負ってでも相場で儲けたい心理状態

リスクオフ:リスクはなるべく避けて資産を守りたい心理状態

リスクオンは、リスクをオンする(加える)

リスクオフは、リスクをオフする(引く)って日本語に置き換えると簡単ですね。

リスクオンとリスクオフが切り替わる時

「リスクを避けたい時の状況」を考えると、リスクオンとリスクオフの切り替わりが分かりやすくなります。

直近で言えば…

2020年早々から起きたアメリカとイランの武力を交えた衝突です。

他にも…

・米中貿易摩擦(と称した事実上の冷戦)

・イギリスのEU離脱

こうした世界的に注目されるイベントは、結果によって良くも悪くも世界経済に多大な影響を及ぼす事も考えられるので、リスクオン・オフの引き金となる可能性が高いです。

ギャンブルトレードやスキャルピングは別ですが、普通に考えたらイギリスのEU離脱直前にユーロとポンドが絡む通貨ペアなんて保持してられませんよね。

上か下か分からないし、どれだけ動くか想像できませんので。

つまり「リスクが大き過ぎる」のでトレードは避けたいという心理になります。

はい、これがリスクオフです。

他にもリスクオフに繋がる要因は多々あります。

アメリカと中国が喧嘩を始めたぞ! → 世界経済にもダメージ出るんじゃね?

北朝鮮が日本に向けてミサイル発射した → ややこしい事態になるんじゃね?

どこかの国でテロが起きた → 連鎖したり報復攻撃あるんじゃね?

上記のように、世界経済に「波風が立ちそうな雰囲気」が出てくるとリスクオフとなります。

リスクオンは、リスクオフの反対と捉えてもOKです。

「これまで危惧されていた問題が解決に向かいそう」というニュースが出ると、リスクオフだった状態からリスクオンになります。

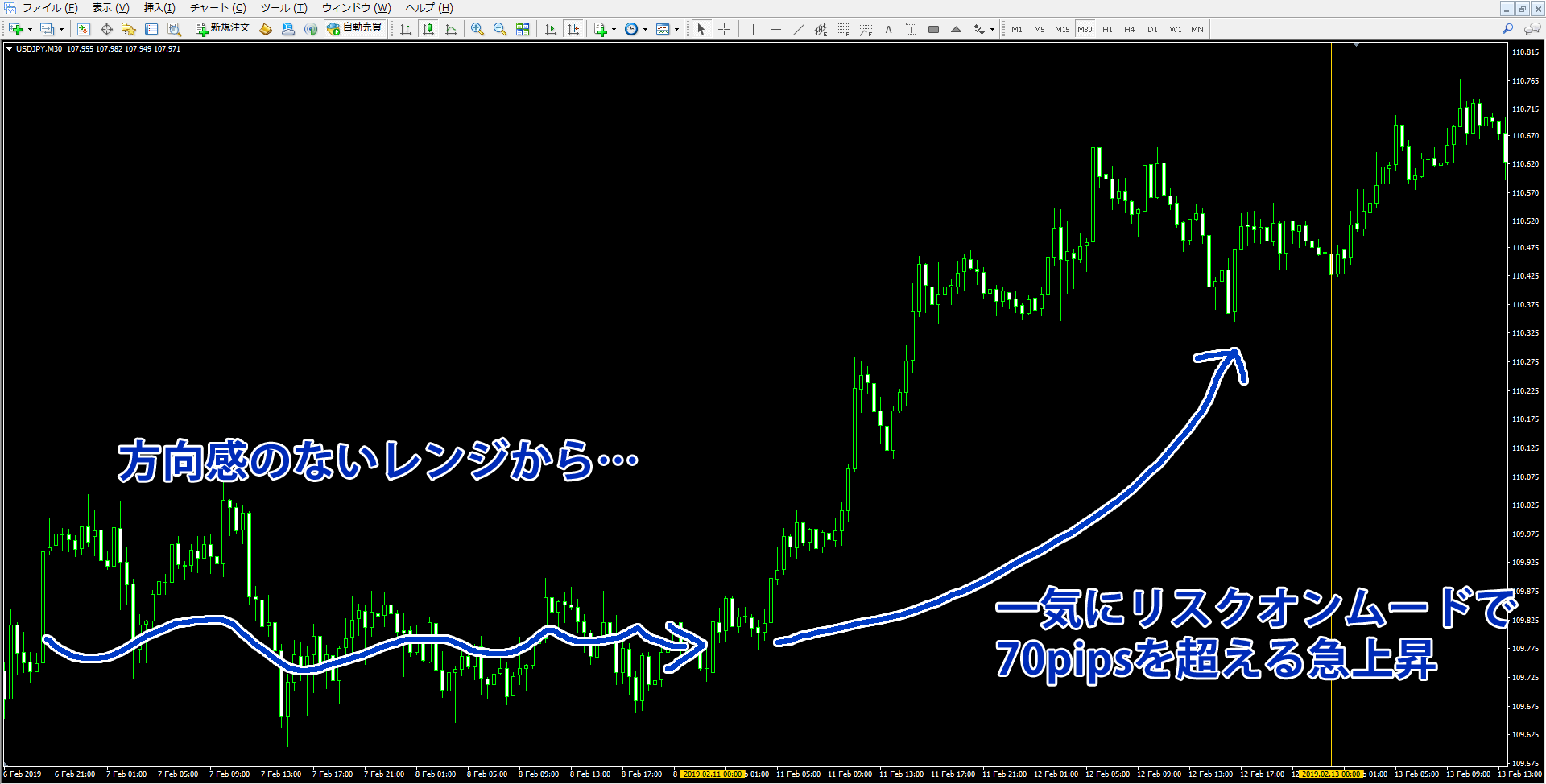

・米政府機関の閉鎖を巡る協議で原則合意が成立

・米中通商交渉の進展期待

こうした報道がされ、これまでの懸案事項だった問題が解消に向かいそう!という期待感はリスクオンに繋がり、ドル買い・円売り(円高ドル安)でドル円は109円後半から110円中盤まで値上がりしました。

波風が立ちそうならリスクオフ、波風が収まりそうならリスクオン、と捉えることができます。

リスクオン・オフで買われる通貨と売られる通貨

以下が一般的にリスクオン・オフで売買される特徴のある通貨です。

オンとオフで対になっているのが分かります。

| リスクオン | リスクオフ | ||

|---|---|---|---|

| 買われる通貨 | 売られる通貨 | 買われる通貨 | 売られる通貨 |

| オージードル | 米ドル | 米ドル | オージードル |

| NZドル | 円 | 円 | NZドル |

| カナダドル | スイスフラン | スイスフラン | カナダドル |

| ポンド | ポンド | ||

| ユーロ | ユーロ | ||

リスクオンで買われる通貨は、新興国や資源国のスワップ金利が付く政策金利の高い通貨です。

マイナー通貨なので表には掲載しませんでしたが、トルコリラ・メキシコペソ・南アフリカランドもリスクオンで買われる通貨です。

一方リスクオフで買われる通貨は「安全通貨」と言われるものです。

・米ドルは世界の基軸通貨であり決済通貨

・日本は世界一の債権国であり破綻リスクが極めて少ない(※)

・スイスは経済が安定している上、国防意識が高い永世中立国なので地政学リスクが低い

(ゴールドも安全資産の代表格なので、リスクオンの時に買われやすい傾向があります)

各国でこのような理由があり、安全通貨(避難通貨)とされています。

日本は借金大国だと思っている人も多いですが、それは財務省のクズが増税の為に用いる宣伝工作です。

IMF(国際通貨基金)が日本は純資産が多額にあるので、借金はゼロという報告を出しています。

参考リンク:日本の純資産はプラマイゼロ、IMFの新国富論|ロイター

また、リスクオフで円が買われる理由は、キャリートレードの巻き戻しやデフレ通貨という側面もあります。

そしてリスクオフなのにユーロドルが上昇する場合もありますが、これもキャリートレードの巻き戻しです。

キャリートレードって何?という方は、下記の解説を参考にして下さい。

ただし最近では、リスクオフ相場で円が以前ほど買われなくなってきているのでは?という声も出ています。

参考リンク:「リスクオフの円買い」はもうなくなったのか|東洋経済

また、以前は戦争・紛争・武力衝突などの有事の際にはドル買いが顕著でしたが、最近ではその傾向も弱まっています。

アメリカ自体が有事の当事者になる事が増えてきているのが理由です。

相場に絶対はありませんが、上記に掲載した表は基本概念として覚えて損はありません。

リスクの度合いを見極める方法

日常的に経済ニュースを見ていると、リスクオン・オフに関するトピックが出てくるので、今の相場の流れをある程度は把握できます。

しかし何らかの指標があれば、もっと分かりやすいですよね。

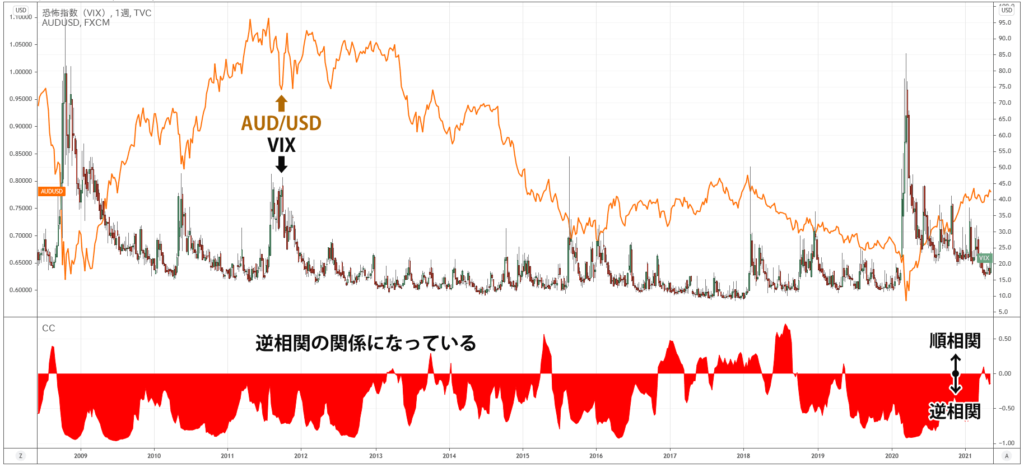

そこで用いられるのが、市場がどの程度のリスクを織り込んでいるかを数値化した「VIX指数(別名:恐怖指数)」です。

VIX指数とは、アメリカの主要株価指数であるS&P500のオプションを基に出される数字です。

簡単に説明すると数値が低ければリスクオン、数値が高ければリスクオフという特徴があります。

平常時の数値は10〜20程度で、極めてリスクが低い状態は12以下と一般的に言われています。

VIX指数はそもそもアメリカの株価指標ですが、多くの投資家が注目している数値であり、株・為替・商品先物・債券などあらゆる金融市場のリスク選好度の目安となります。

下記はVIX指数とオージードルの週足での比較です。

VIX指数が上がる=リスクオフ=オージードルが下がる

という相関関係がある程度、機能しているのが分かりますね。

単純にオージードルが下がるのはリスクオフだけが要因ではありませんが、VIX指数との相関関係がある判断するに十分な根拠ではないでしょうか。

このように市場のリスクオン・オフの目安としてVIX指数に注目してみるのも一つの方法です。

以下の参考リンクでVIX指数のチャートが見れるので、チェックしてみて下さいね。

VIXチャート|TradingView

まとめ

2020年はアメリカ・イランの衝突という、地政学リスクによってリスクオフで相場が始まりました。

リスクオフになると、安全通貨(円・フラン)が買われるだけでなく、株(ダウ・日経)が下落します。

そして安全資産の代表選手でもある「ゴールド」に資金が流入するのが典型的です。

下記は大発会を迎えた2020年1月6日の日経平均株価の1時間足チャート。

こうした分かりやすい動きをする場合、相場のセンチメントに逆らわずに順張りをするのが安全です。

特に地政学リスクに関しては、問題が長期化する恐れもあります。

安易な逆張りをすると、真綿で首を絞められるように損失がドンドン膨らむ危険性もあるので要注意。

ただ「値動きが激しいリスクオフの時はトレードしない」という選択もOKです。

どんな時にトレードするのかを自由に選べるのは、個人トレーダーの最大の武器ですからね。

この記事へのコメントはありません。