FX侍です、こんにちわ。

今回はJ.W.ワイルダーが開発した「PIVOT(ピボット)」についての解説。

このワイルダーさん、凄い人なんですよ。

RSI・パラボリック・ADX・DMIを開発した人って言うと、ちょっと凄さが分かりますよね。

前日の高値・安値・終値を元に、当日のサポートとレジスタンスを目安を算出し、トレードに活かそうという趣旨です。

ちなみに、ピボットには以下のようにいくつか種類があります。

・Classic Pivot

・Woodie Pivot

・Camarilla Pivot

・Fibonacci Pivot

・Tom Demark Pivot

・ATR pivots

今回解説するのは、利用者が最も多い1番のクラシックピボット(以下ピボットとします)です。

ピボットは世界中のトレーダーが同じ場所を見ているので、サポレジとして機能するケースが非常に多いです。

各数値は以下の計算式で求められます。

レジスタンス3:R3(HBOP)=R1+(H-L)

レジスタンス2:R2=P+(H-L)

レジスタンス1:R1=P+(P-L)

ピボット:P=(H+L+C)÷3

サポート1:S1=P-(H-P)

サポート2:S2=P-(H-L)

サポート3:S3(LBOP)=S1-(H-L)

※H=前日高値、L=前日安値、C=前日終値

このピボットの計算式は全世界中で共通なので、トレンドラインやフィボナッチなど「使う人によって微妙に違う…」という裁量判断が入らないのが特徴です。

従って、誰もが同じラインを見ている=サポレジとして機能しやすい、という図式が成り立ちます。

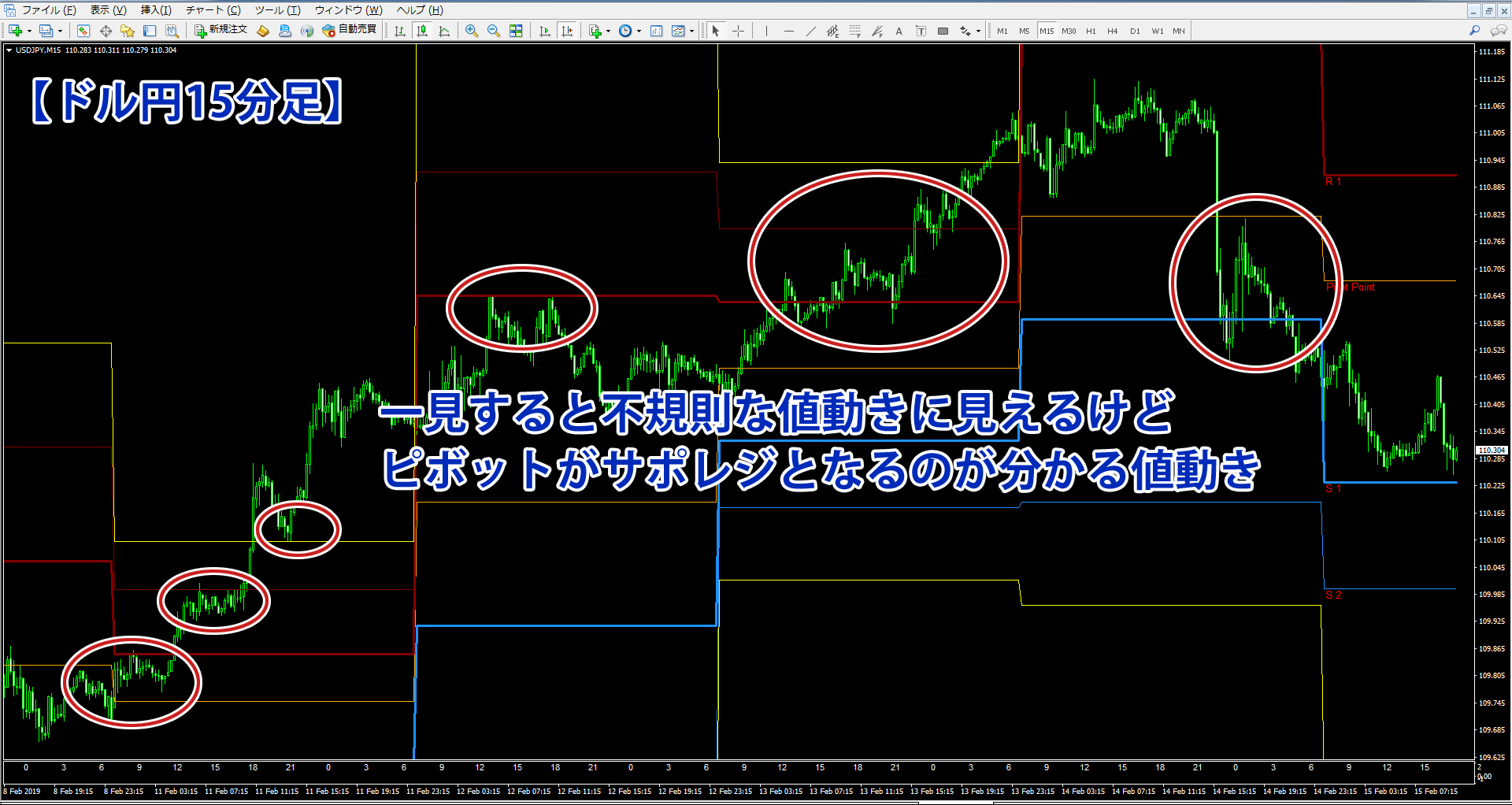

下記はピボットを表示したドル円の15分足チャートです。

レジスタンスラインで動きが止められていたり、抜いた後にサポートになっていたりと、明らかに節目を意識した値動きになっているのが分かります。

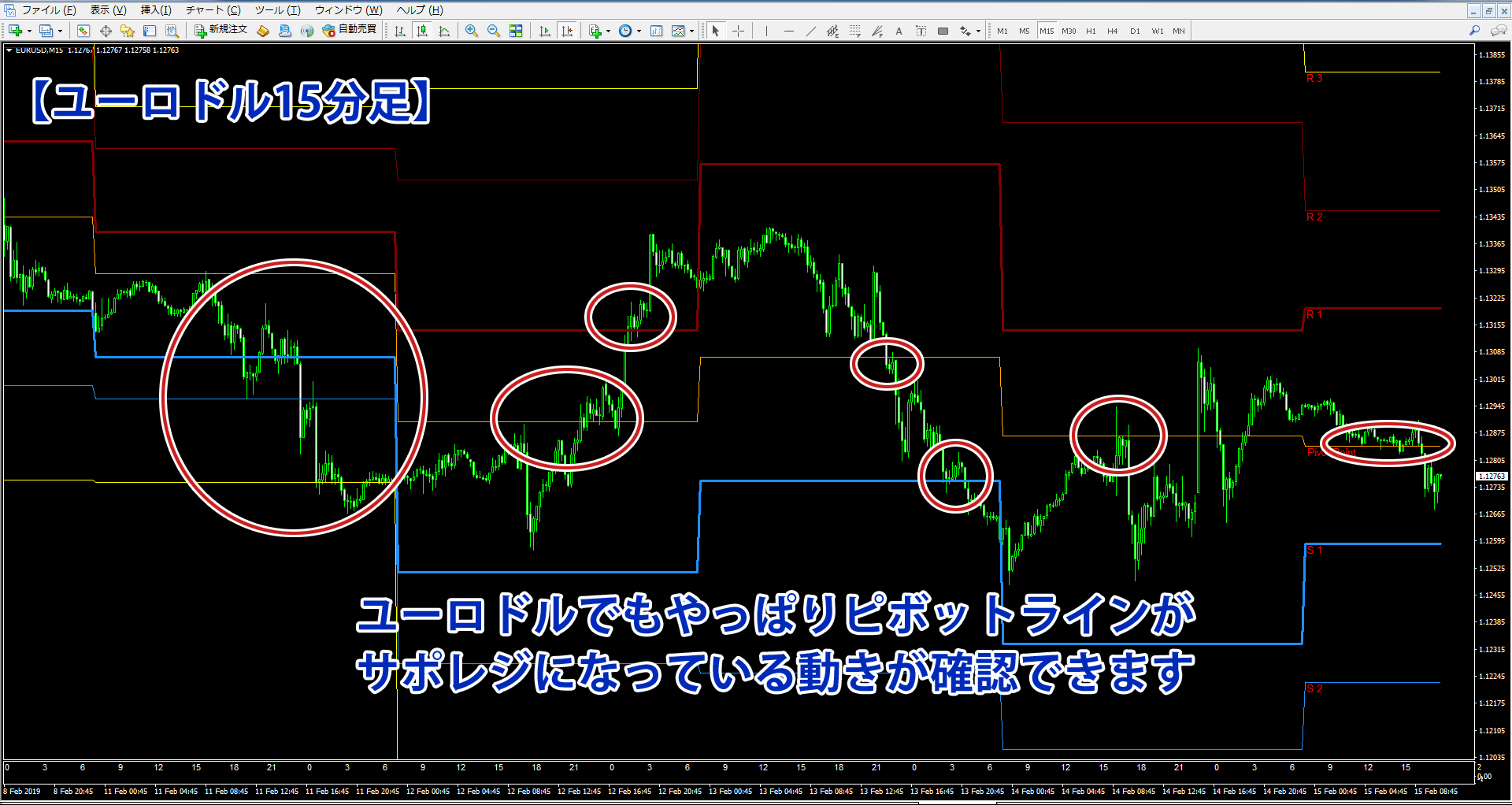

こちらはユーロドルの15分足。

ピボットが節目として意識されて、ブレイク後には値段が伸びているのが分かりますね。

このように、ピボットの各ライン付近では売りと買いのバトルが行われる大事な節目の場所、という事が分かります。

ピボットを用いるトレード手法

以下は一般的に言われているピボットのトレード手法です。

1.逆張り

サポートのS1・S2で逆張りロング

レジスタンスのR1・R2で逆張りショート

例)S1まで下落したら逆張りのロング(損切りはS2の下)→R1で利確

2.順張り

サポートのS3の下抜けで順張りショート

レジスタンスのR3の上抜けで順張りロング

上記のルールに従ったトレードが有効に機能する場合もありますが、トレンドの強さによっては逆張りではロスカットになるケースもあるので、その時々の状況を見極める必要があります。

ピボットのトレード事例

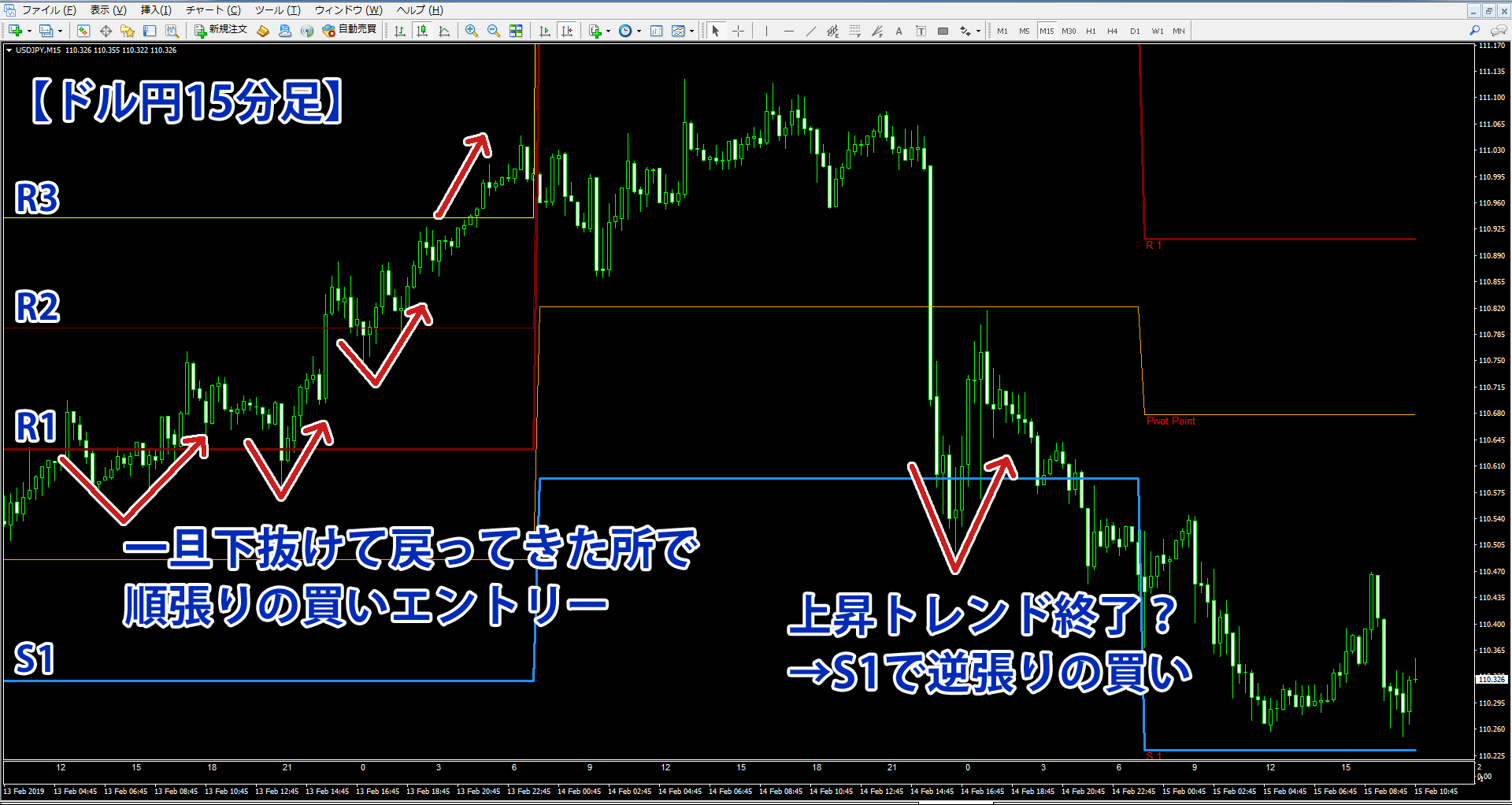

下記の画像は、ドル円15分足チャートです。

画像左側のR1・R2の逆張りは、エントリーしてもボラが小さいので取れても4~5pips程度です。

画像右側では、上手く行けば20pips程度は取れています。

R3の上抜けで順張りロングですが、ここは逆指値で待ち構えて買いで入ってもOKですし、安全策を取って実体抜けを確認して入ってもOKです。

逆指値で買い→有利な位置で買えるけど、ヒゲになって下落するケースも

実体抜けで買い→買う位置は不利になるけど、信憑性は高くなる

それぞれにメリット・デメリットがあるので、お好みで選んで下さい。

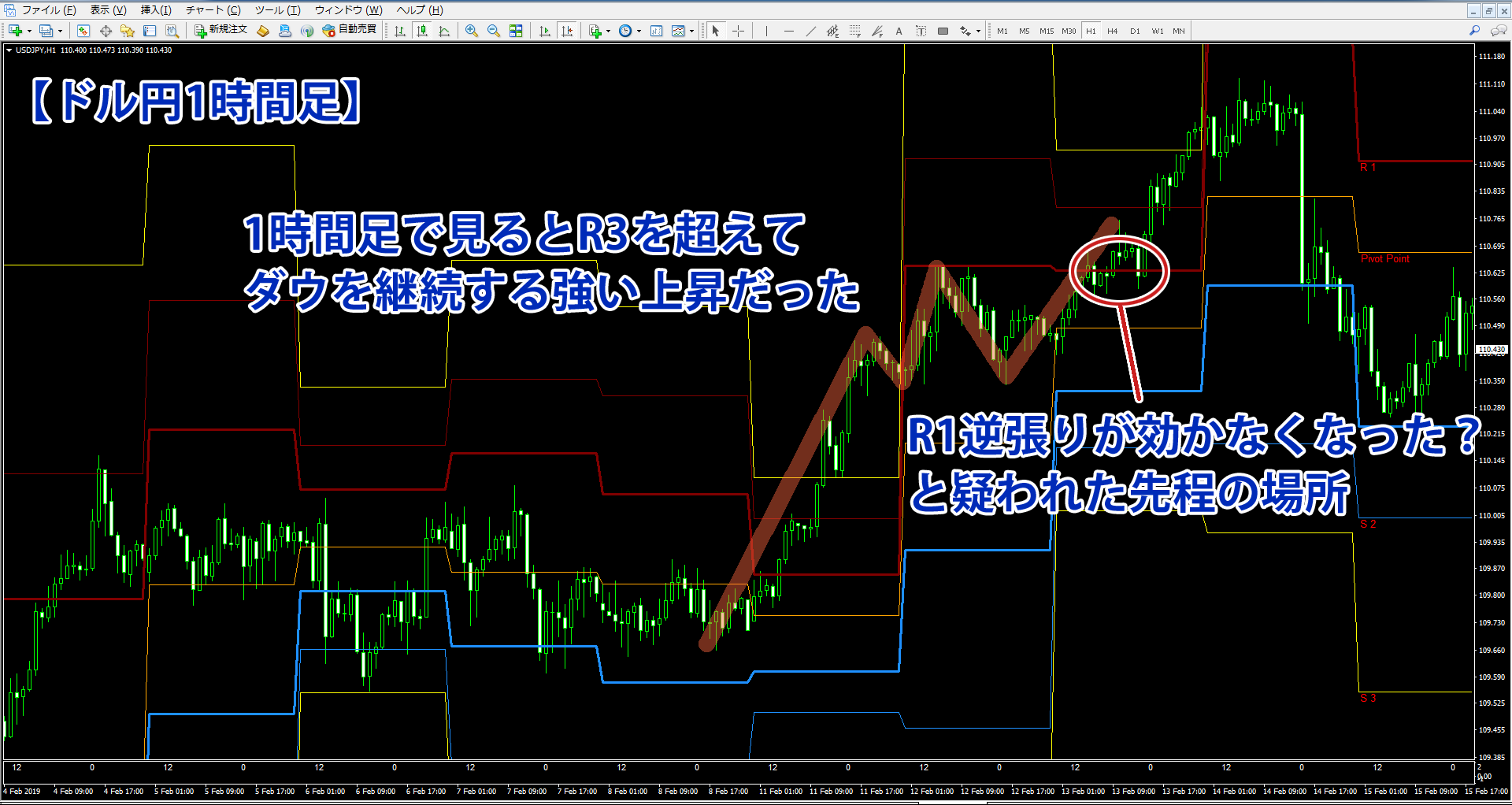

下記の画像は、先程のドル円15分足チャートの続きです。

画像左側では上手く行ったR1の逆張りですが、画像右側の赤丸で囲んだ部分になると逆張りが通用しなくなりました。

それだけ上昇圧力が強いことが考えられるので、上位足である1時間足を見てみましょう。

1時間足を見れば、これまでのレンジ帯をブレイクして力強い上昇トレンドだった事が分かります。

だからR1での逆張りが効かなかったんですね。

エントリー前に環境認識ができていれば、R1での安易な逆張りは避けられます。

では「安易に逆張りしてはダメな上昇トレンドだった」と分かった所で、どのようにピボットを活用するのか見ていきましょう。

再びドル円の15分足チャートです。

R1・R2を上に抜けていく上昇トレンドを疑う際は、上記の画像のようにエントリーして下さい。

R1・R2を抜けたからといって飛び乗りすると、そのまま下落していくリスクがあります。

一旦下に抜けて、再び反発してR1・R2を上抜けしていくのが確認できた所で買いエントリーです。

「反発を確認して」からエントリーするのは、非常に重要です。

ブレイクの際にも飛び乗りではなく、一旦下げてから反発するのを確認してからエントリーすると勝率が格段に上がります。

ついでの良い話をすれば…

抵抗を1回で抜けることは稀で、3~4回ほどのチャレンジで抜ける場合が多いです。

上記のチャートでも、R1を抜いて本格上昇するのは3回目のチャレンジですよね。

これも覚えておくと、トレードスキルが上がりますよ。

そして最後の砦であるR3を抜いたので、ここは順張りの買いでOK。

その後、大きな陰線で派手に下落してS1に到達。

ダウも崩れたので、「上昇トレンドは一旦終了」と目線を変えます。

そこでS1での逆張り買いを仕掛けますが、激しい値動きの後なのでちょっと慎重になった方がいいですね。

S1タッチで逆張りではなく、S1下抜けてからの反発で買いエントリーです。

約20pipsの上昇なので、10pipsぐらいは取れるでしょうね。

R3・S3到達時の順張り戦略

R3・S3に到達するのは、相当に加熱した相場であることが条件です。

つまり「上か下にめっちゃ動かないとR3・S3には到達できない」って事。

R3・S3到達後の伸びを考えると、ポンドやカナダドル絡みのボラが大きな通貨ペアがやりやすいです。

特にポンドはブレグジット関連のトピックで大きな値動きが予想されるので、市場が反応するニュースが出た時は狙い目です。

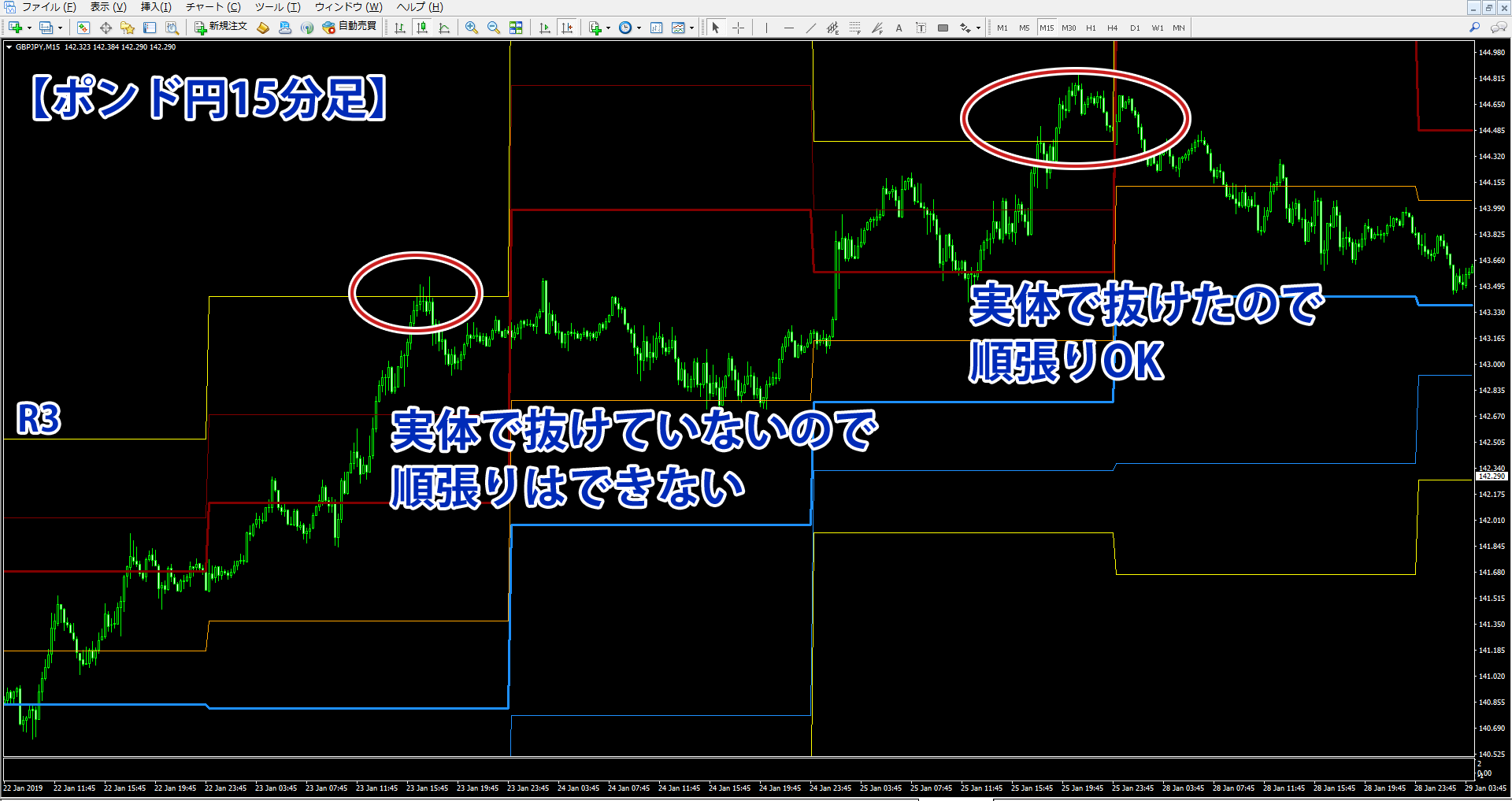

下記は殺人通貨と言われるポンド円15分足チャート画像です。

2ヶ所でR3に到達していますが、画像の左側はヒゲでタッチしただけ。

R3で逆指値で買いエントリーしていたら、判断に迷うケースですね。

値動きを見て状況をパッと判断し、建値(又は微損)で逃げられる人なら逃げられますが、アワワワ…となるタイプの人は損切りになってると思います。

対して画像右側は実体でR3を抜けているので、より安心してエントリーできる場所です。

実体でR3を抜けた場所を拡大したのが、以下の画像です。

エントリー後の高値まで約30pips上昇しましたが、天井での利確を想定しても現実的ではありません(笑)

そこでローソク足の形状を参考にするならば、2ヶ所で天井圏での反転を示唆する足があります。

最初の足で利確すれば、スプレッド差し引いて実質17pips程、2つ目の足なら実質20pips程の利益です。

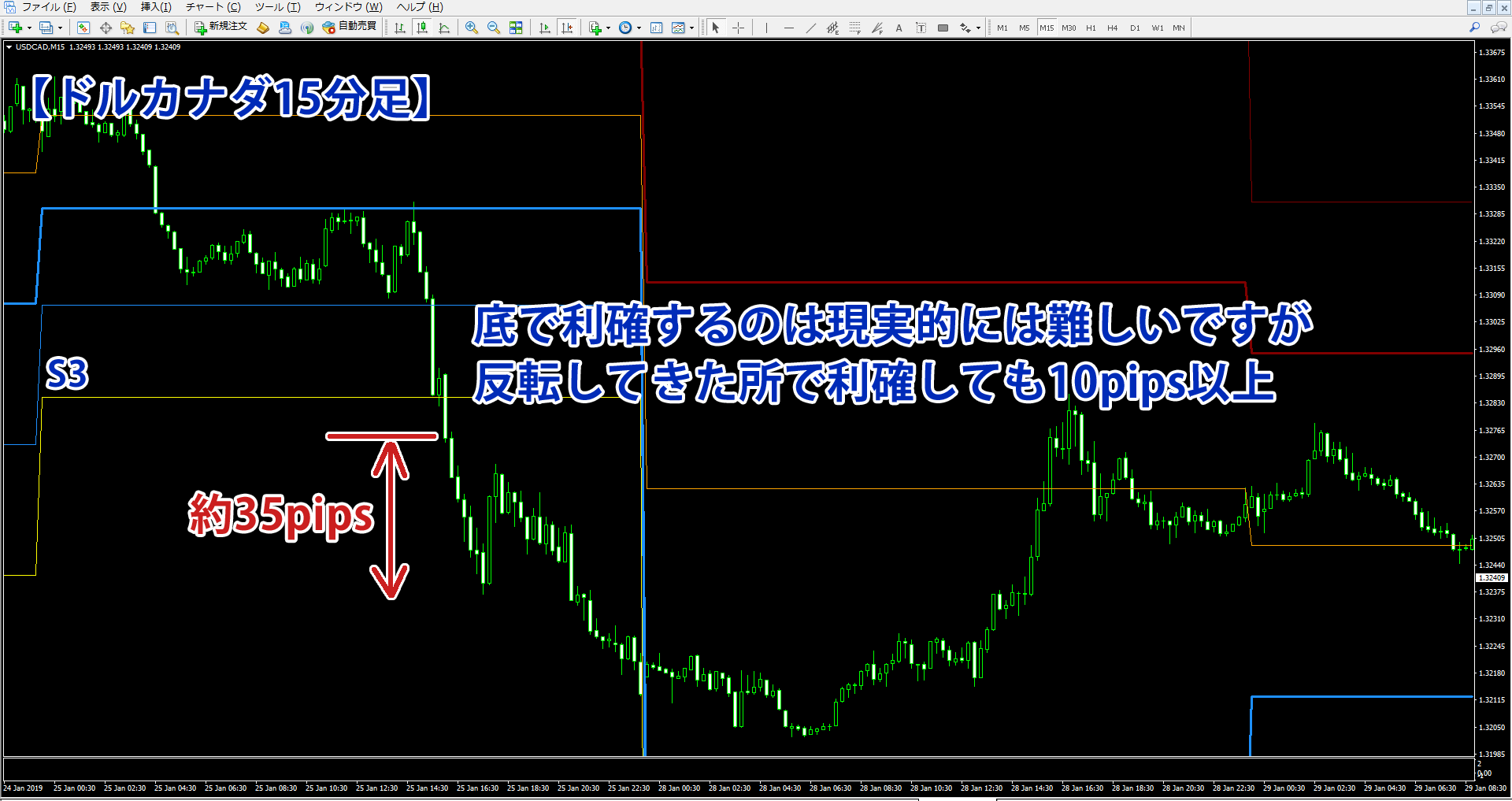

下記の画像は、こちらも値動きの激しいドルカナダのチャートです。

S3を実体で抜けたのを確認後にエントリーしても、10pipsはサクッと取れる場所です。

R3・S3での順張りは少なくとも10pips程度は取れるケースが多いです。

利益を伸ばす方法は今回は触れませんが、ある程度の利益が乗ったらSLを建値に置くのは必須です。

値動きに合わせてSLを徐々に移動させる(手動トレーリングストップ)のも一つですし、固定で10pipsと決めて利確するのも一つです。

その他、ローソク足の形状・ダウの継続、ATR等、様々な目安を用いて利益をどこまで伸ばせるかは個人のスキルによりますが、R3・S3での順張りエントリーに優位性があるのは間違いありません。

ピボットを用いるトレードの注意点

ピボットの各ラインがサポレジになるのは間違いありませんが、既述のように安易な逆張りはお勧めしません。

現状のトレンドの強さと向きを環境認識で把握した上で、レジスタンスやサポートで反発するのかブレイクするのか挙動を確認。

その後で逆張りと順張りでどちらの方に優位性があるのかを考えれば、自ずと勝率は上がります。

レンジの上限下限・抵抗帯・フィボナッチ等がピボットのサポレジと重なる場所は、反発する確率が高くなりますが、焦ってエントリーする必要はありません。

反発したのを確認してから入っても利益は取れますので。

大きな値幅を取らなくても着実に利益を取れる場所でエントリーしていれば、自ずと証拠金が増えていきます。

利益を取りやすい反発ポイントは、限定配布中のFX侍テンプレートを使うとよーく見えます。

これを使えば、今まで見えなかった値動きの裏側が…控えめに言って丸分かりです(笑)

この記事へのコメントはありません。