FX侍です、こんばんは。

今回はユーロドルの年足と週足チャートを使って2022年の展望を分析してみましょう。

(※テクニカルだけではなくファンダメンタル・地政学的な要素も加味します)

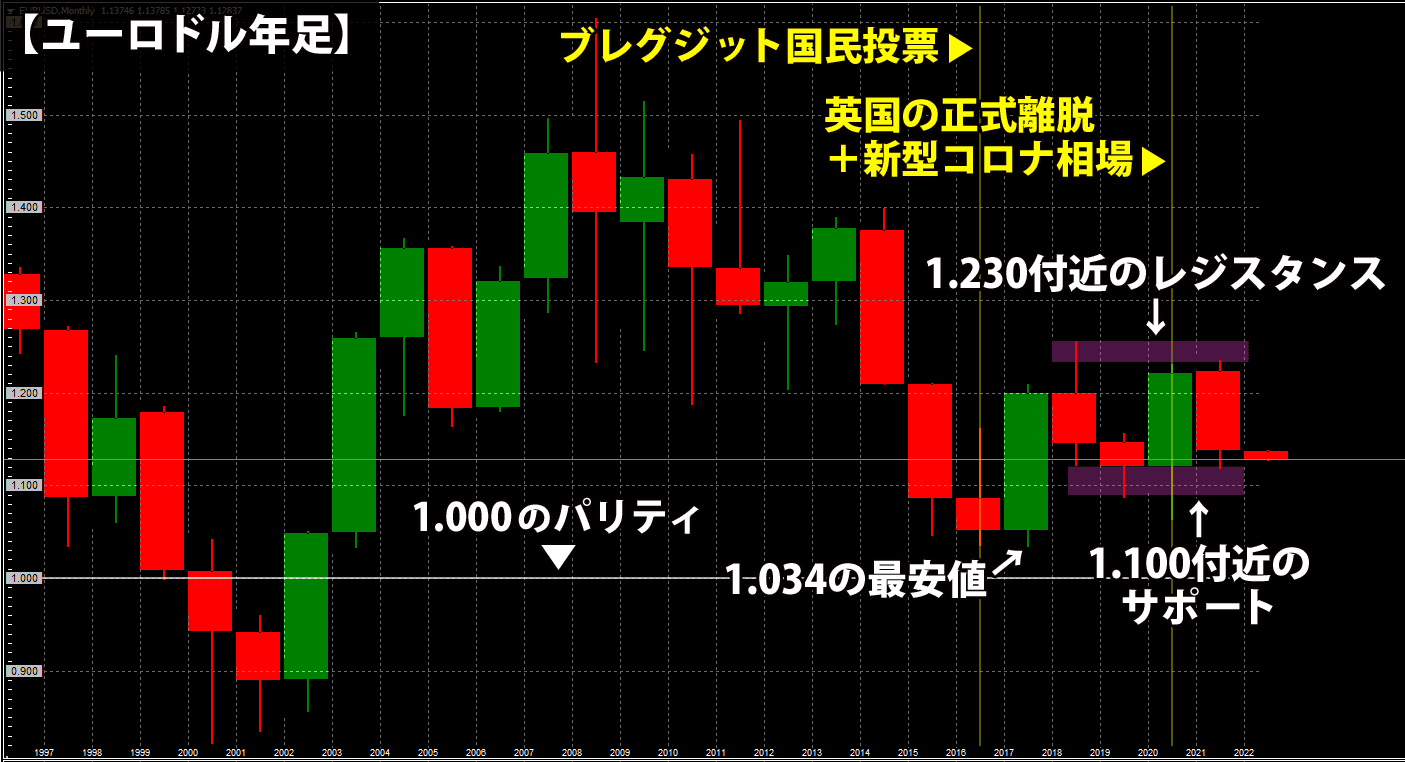

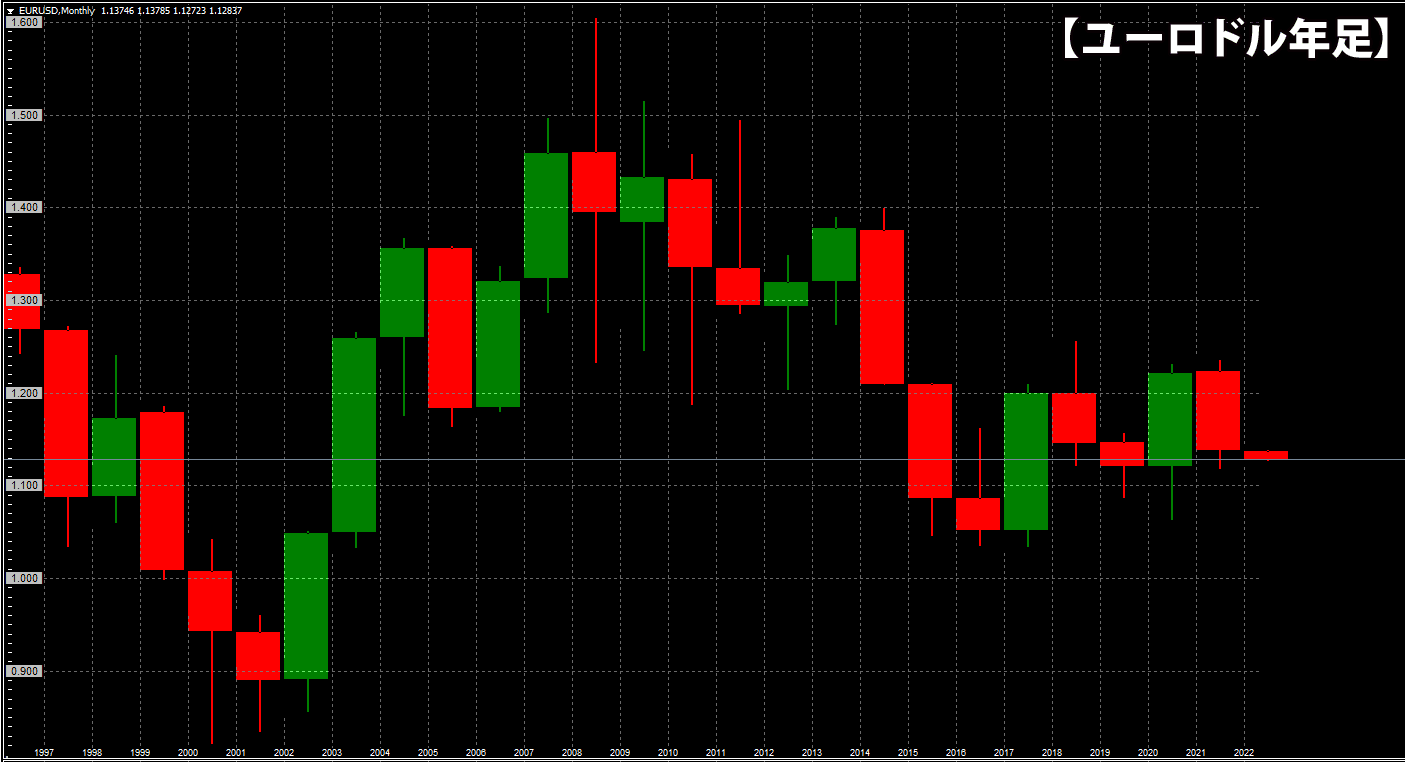

1996年から2022年1月5日時点までの年足を掲載しています。

(右端の短い陽線が2022年となってます)

ここ4年ほどは明確な方向感が掴みにくく、レンジに見えますね。

それでも月足でのレンジなので、時間足を落とし込んでいけばトレンド局面も当然あります。

では2022年のユーロドルは年足のレンジを抜けてトレンドとなるんでしょうか?

まずはユーロドルの年足を元にテクニカル分析をしてみましょうか。

ユーロドルの年足チャート分析

まずは年足でサポレジゾーンを見てみましょう。

▼年足で見るユーロドルのサポレジゾーン(クリックで拡大します)

2018年~2021年までの4年間で1.100付近~1.230付近のレンジを形成していますね。

1.100以下の価格帯は下ヒゲとなっています。

ブレグジットと新型コロナ相場が重なった2020年にも1.100を割り込みましたが、直近最安値である1.034に届かず跳ね返されています。

やはり1.000のパリティが近づくとショートカバーや強いサポートが入るのが分かります。

1.100付近になったらサポートに、1.200以上になったらレジスタンスに警戒するのが吉といえますね。

詳しくは後述しますが個人的にユーロドルは下目線で見ている(積極的に買う要素が無い)ので、安値で売ってしまうのだけは避けたいなぁというチャートですね。

では次に週足を使って、もう少し細かいテクニカル分析をしてみましょう。

ユーロドルの週足チャート分析

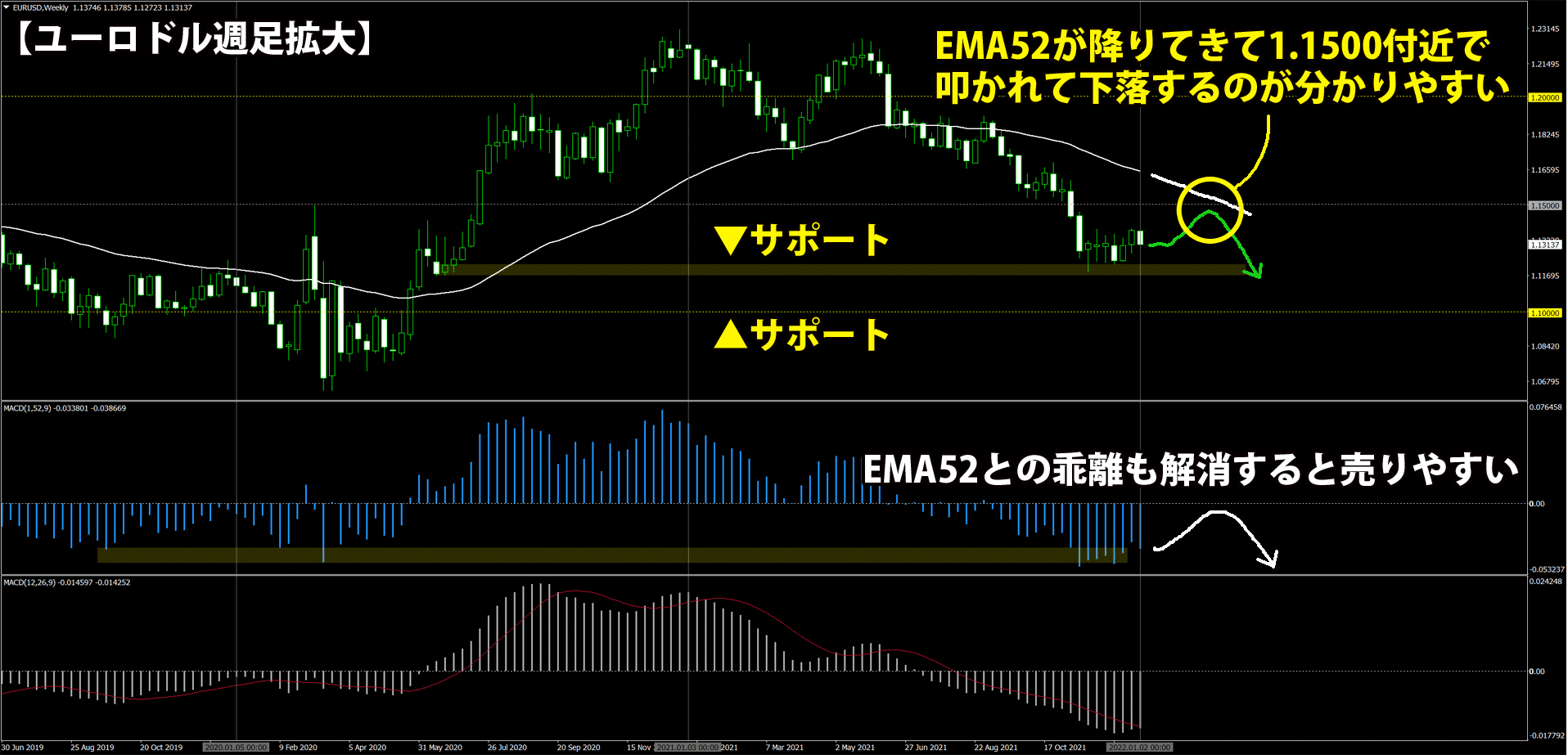

下記はEMA52とMACDを表示したユーロドルの週足です。

(青いヒストグラムのMACDはEMA52と価格の乖離幅を示しています)

どうでしょう?

長期足になるとチャートが素直になるので、このチャートだけでも色々な気付きがあるのではないでしょうか。

ま、正解はありませんが、FX侍はこんな風にチャートを見てます。

まず方向性に関しては下記のような見方。

・価格<EMA52・MACDのヒストグラムが0以上=上目線

・価格<EMA52・MACDのヒストグラムが0以下=下目線

EMA52と価格がぶつかる部分では、何かしらの反応を見せることが多いですよね。

まぁ52じゃなくて53とかでも週足で見れば大差はありませんが、1年が52週という意味でEMA52という数値を使っています。

そのEMA52と価格の位置関係に加えて、MACDのヒストグラムである程度の方向性は把握できます。

そして行き過ぎた部分を見るため、青いヒストグラムのMACDでEMA52と価格の乖離幅を表示しています。

MACDを使った移動平均線乖離率の見方については下記を参考にどうぞ。

週足から考えるユーロドルのシナリオ

直近のユーロドルはEMA52も下回りMACDもマイナス圏なのでテクニカル的には下目線。

ただ週足ではEMA52との乖離幅が下限付近に達したので、一時的な調整で戻っているように見えます。

そこで安値で売らないように考えると、下記のようなシナリオが分かりやすいですね。

▼週足から考えるユーロドルのシナリオ(クリックで拡大します)

EMA52と1.1500付近のレジスタンスが重なるような場所で戻り売りを待ち、サポートまでの値幅を狙うのが妥当かなと。

これが週足ベースでのシナリオですかね。

2022年のユーロの展望

では次に…

先程もお伝えしたユーロドルを下目線で見ている理由を、ファンダメンタルと地政学の観点から解説します。

ファンダメンタル的な要素

下記の記事でも触れたように、今の相場の注目は「新型コロナによる金融緩和からの出口戦略」です。

去年の暮れ12月16日にG7の中で英中銀が先陣をきって政策金利を0.1%から0.25%に引き上げました。

今後アメリカも金融正常化の流れで利上げをしていきますが、ユーロはどちらかと言うと金融緩和継続路線。

分かりやすく政策金利で考えて、利上げをする国と利上げをしない国で、どちらの通貨が買われやすいかと言えば答えは簡単ですよね。

要するに中銀の金融緩和政策からの出口戦略に対する姿勢で、通貨の買われやすさ(売られやすさ)にある程度の検討はつけられます。

下記の松崎美子さんの記事も参考になるので目を通しておくといいですよ。

参考:左車線を走り続ける欧州中銀|セントラル短資FX(新規タブで開きます)

地政学リスク

そして地政学リスクの観点でいうと、ロシアのウクライナ侵攻は見逃せません。

EU・ロシア・ウクライナの関係を簡単に解説するとこんな感じ。

EU:ロシアからの天然ガスを確保したい

ロシア:ウクライナを合併したい

ウクライナ:EUに加盟したい

ウクライナのEU加盟を認めれば、必然的に西側のNATO軍に加盟することになります。

となればロシアは「ごらぁ!EU!天然ガスの輸出止めるぞ!」って怒っちゃいます。

(ロシアとウクライナは隣接しているので、すぐ隣に西側の軍隊が来るのは嫌ですからね)

EUとしてはロシアの天然ガスは確保したいので、あまりロシアを刺激したくはない。

でもウクライナはEU加盟を望んでおり、ロシアはウクライナを合併したくて仕方がない。

まぁ要するに、非常に複雑な事態ってことです。

下記の記事が大枠を掴むのに参考になるので目を通しておくといいですよ。

参考:【解説】ロシアはウクライナを侵攻するのか 現状について数々の疑問|BBC NEWS(新規タブで開きます)

まとめ

ユーロはファンダメンタル的要素と地政学リスクによって、積極的に買われる通貨ではありません。

サプライズで利上げなどがあれば話は変わりますが、現状の既定路線としてはパリティまでは行かないにしろ、ユーロは売られやすい立ち位置にいます。

ただ誤解しないで欲しいのは、下目線だったらどこで売ってもOKという事じゃありません。

もちろん長期的には下落中の戻りでも、短期足で見れば上昇トレンドとなります。

買う(または売る)のに注意すべき場所で安易にポジションを取らないことも重要です。

もう一度、年足を掲載しておきます。

▼年足で見るユーロドルのサポレジゾーン(クリックで拡大します)

下手な所でポジションを取ると、数年単位で戻ってこない…って事は普通にあるので気をつけましょう。

また、ユーロドルの環境認識にはドルインデックスも参考にするといいですよ。

正解不正解は別にして、中長期のシナリオを自分で考えるのはスキルアップに繋がるのでお勧めですよ(・∀・)

下記の年足分析も参考にどうぞ。

この記事へのコメントはありません。