最終更新日: 2021年9月8日

FX侍です、こんにちは。

あなたは何個のエントリー根拠が揃ったらトレードしてますか?

この質問に明確な答えを持っている方は、今回の記事は読まなくてもOKです。

逆にエントリー根拠の基準を持っておらず、イマイチ成績が伸びない方は必見です。

FX侍的にはトレードの際はエントリー根拠を3個以上揃えることをお勧めします。

エントリー根拠は多いほど優位性は高くなりますが、それだけエントリーチャンスは減ります。

トレードオフの関係を理解した上で「3個」が現実的な妥協点として適正数値です。

今回は実際のチャートを用いて、エントリー根拠の具体的な探し方を解説します。

実際のチャートでエントリー根拠を考える

では実際のチャートを使って、エントリー根拠を一緒に考えてみましょう。

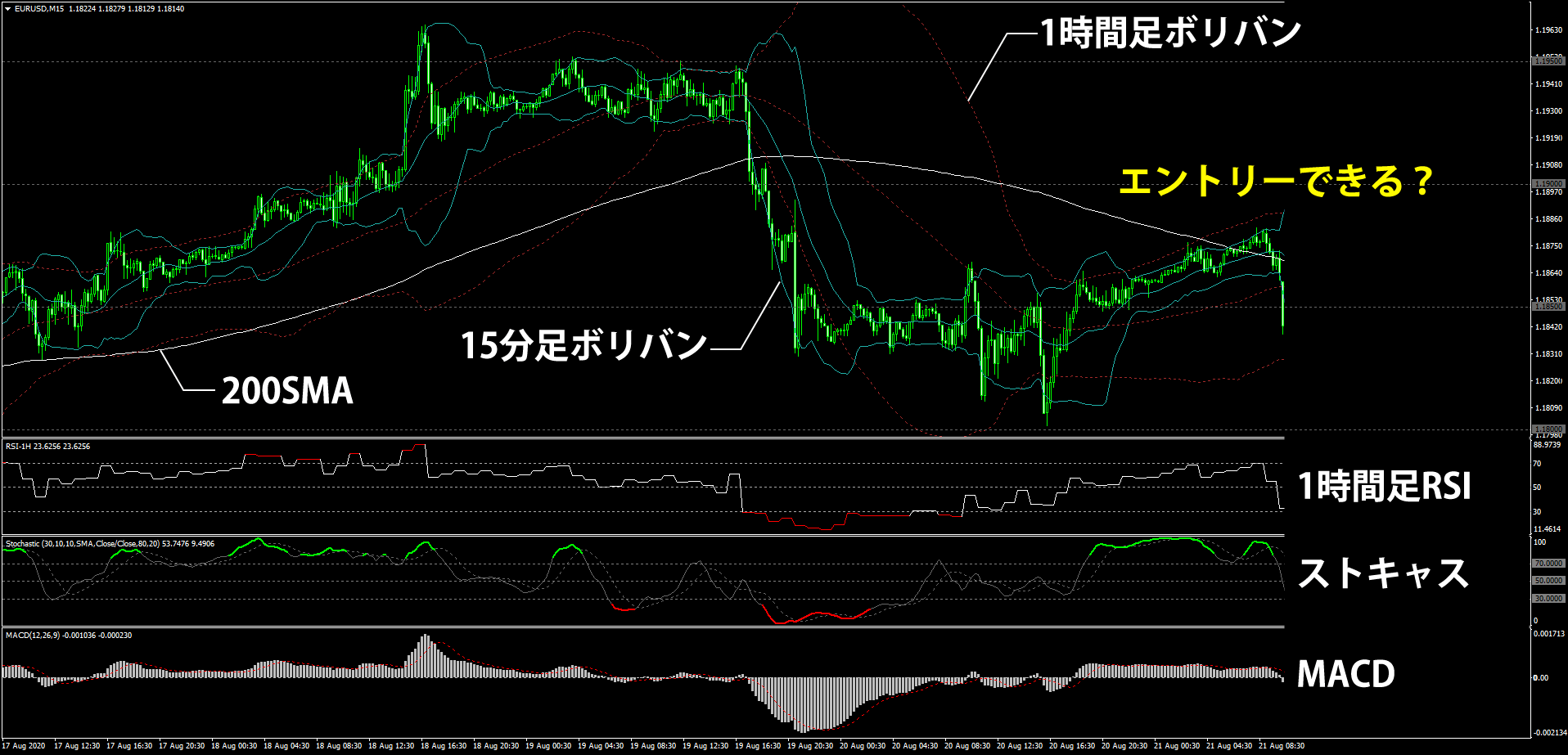

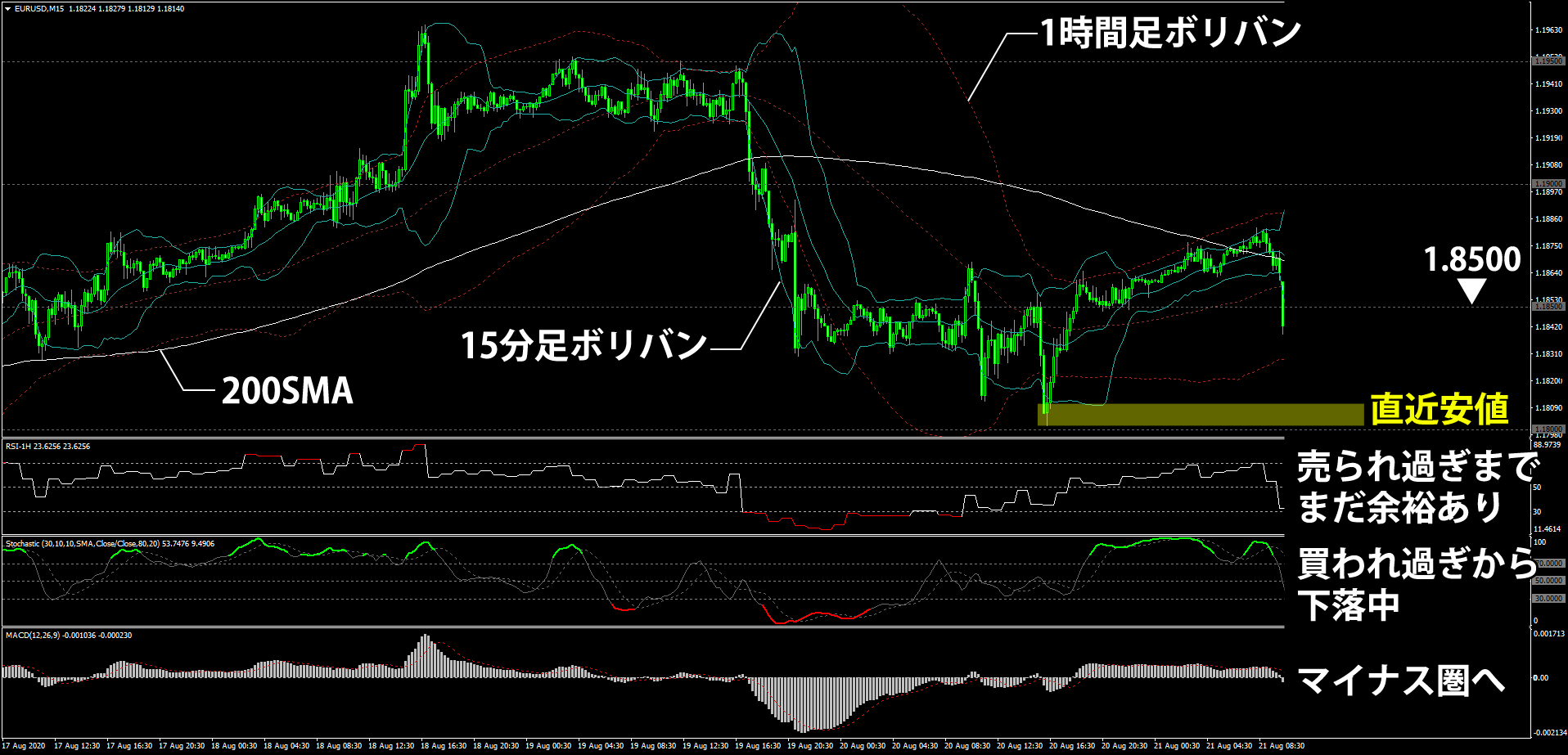

下記はユーロドル15分足です。

チャートの右側を隠していますが、この状態であなたならエントリーを考えますか?

…ま、普通は上位足の環境認識をしてから考えますよねw

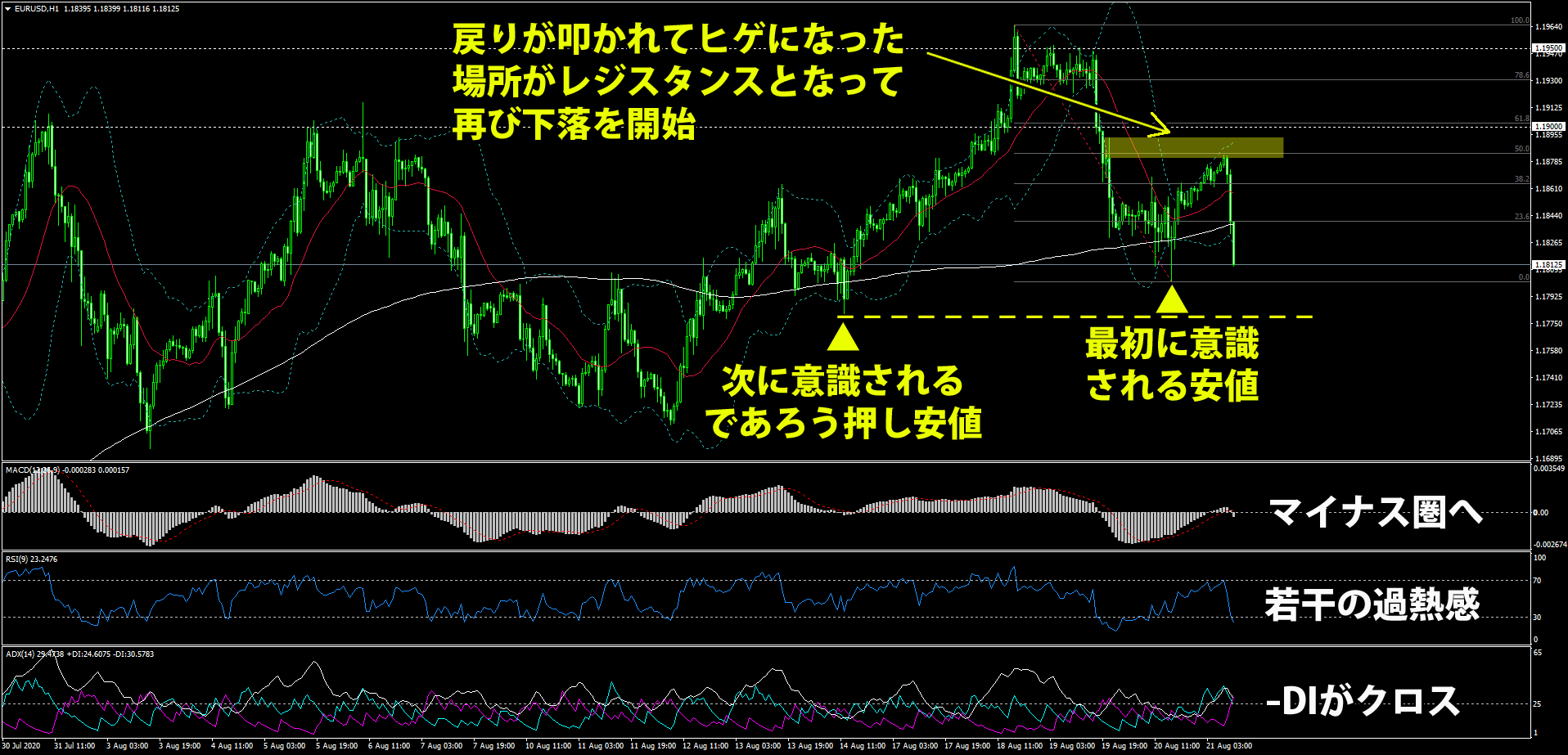

というわけで、下記がユーロドルの1時間足です。

1.9600を超えた後に高値更新できずに、大きめの調整が入っています。

200SMAで一旦は止まったものの大きく割り込んで、直近安値にトライする形ですね。

各インジケーターも下降を示唆している状況です。

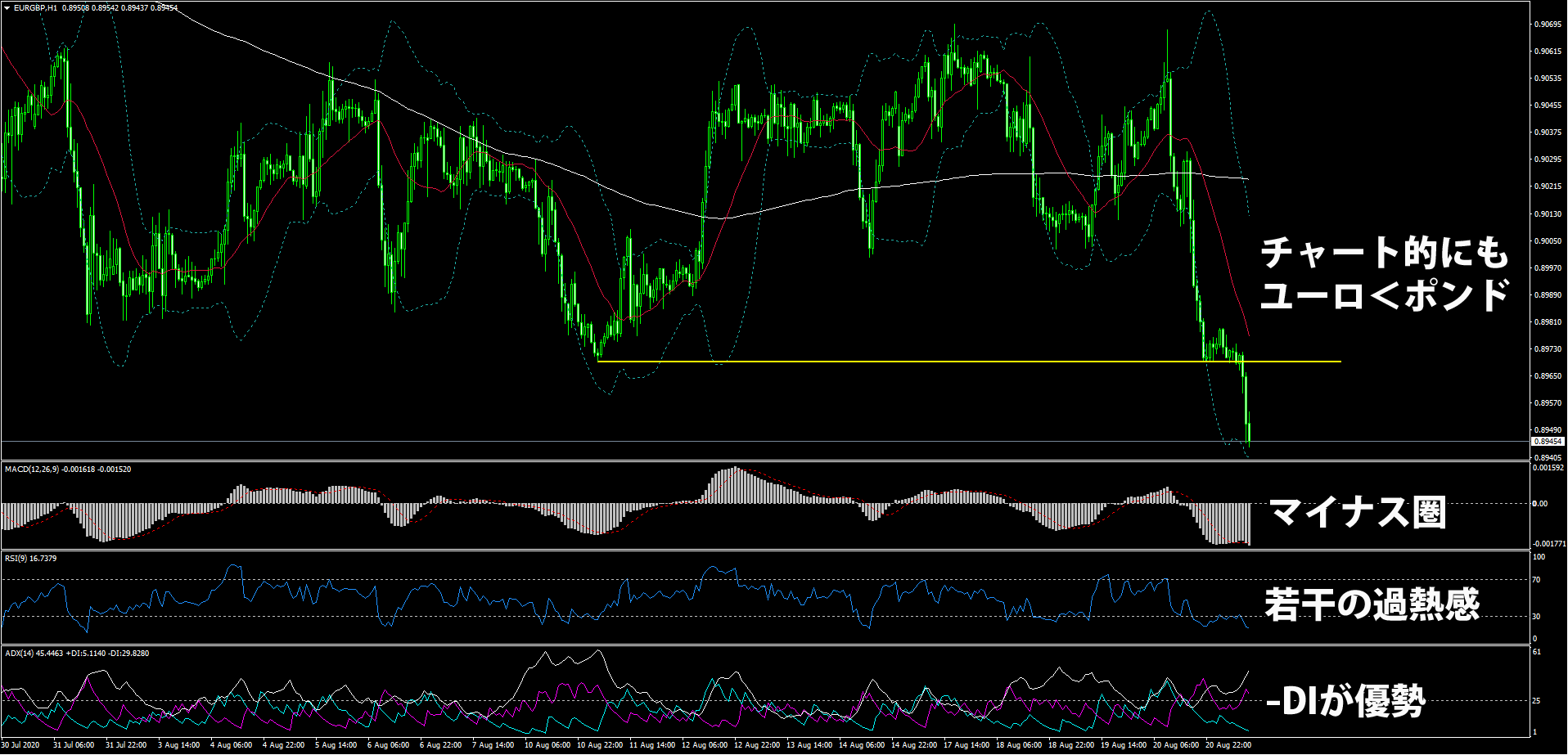

ちなみにユーロポンドでの強弱関係はこんな感じです。

ユーロポンドでも目立つ安値を大きくブレイクし、各インジケーターも強い下落を示しています。

というわけで、ユーロポンドで見てもユーロが弱い事が分かりましたね。

再びユーロドル15分足を見てみましょう。

ここまでの状況を加味して、下記のユーロドルは売れますか?

普段使っているインジケーターが人それぞれ異なるので、このチャートだけでは判断が難しいかもしれません。

ですが、ここで頭を使って考えることが必ず力になります。

チャートをじっくり見て、自分なりに考えてみて下さい。

いいでしょうか?

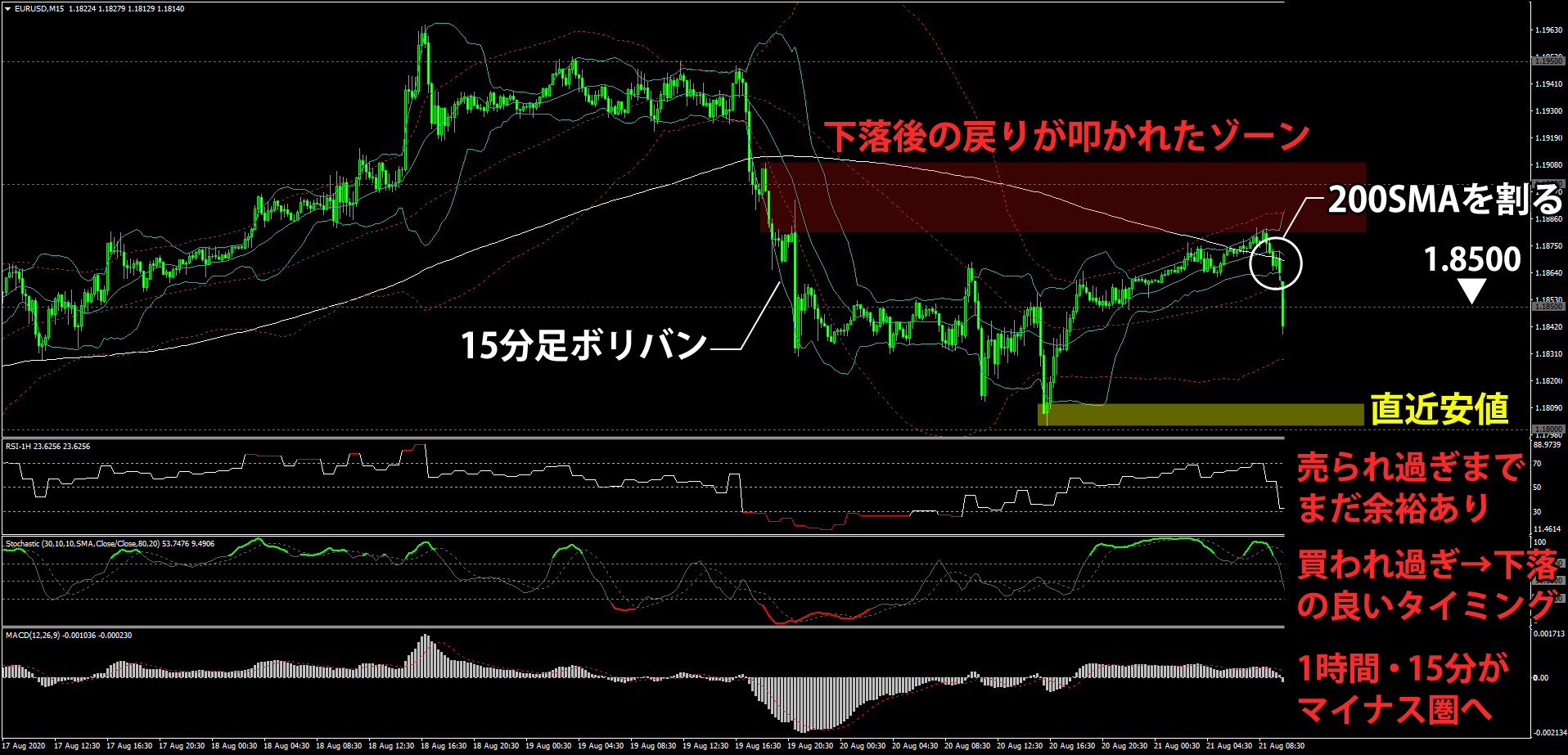

ちなみにFX侍なら、こういったエントリー根拠でショートします。

※先程の環境認識をした上での判断になります

●エントリー根拠1

下落後に戻りを叩かれた価格帯で下落が始まっており、1つの節目である200SMAを割っている。

●エントリー根拠2

16時過ぎのロンドン勢が参入後に動き始めて、ボリンジャーバンドがエクスパンションしている。

●エントリー根拠3

ストキャスが買われ過ぎゾーンから下落し、タイミング的にも問題なし。

●エントリー根拠4

1時間足と15分足のMACDが共にマイナス圏となり、更なる下落が見込める。

1時間足のRSIは根拠に入れないの?と思われるかもしれませんが、エントリー根拠というよりも環境認識に近い意味合いで使っています。(ニュアンスが若干違いますw)

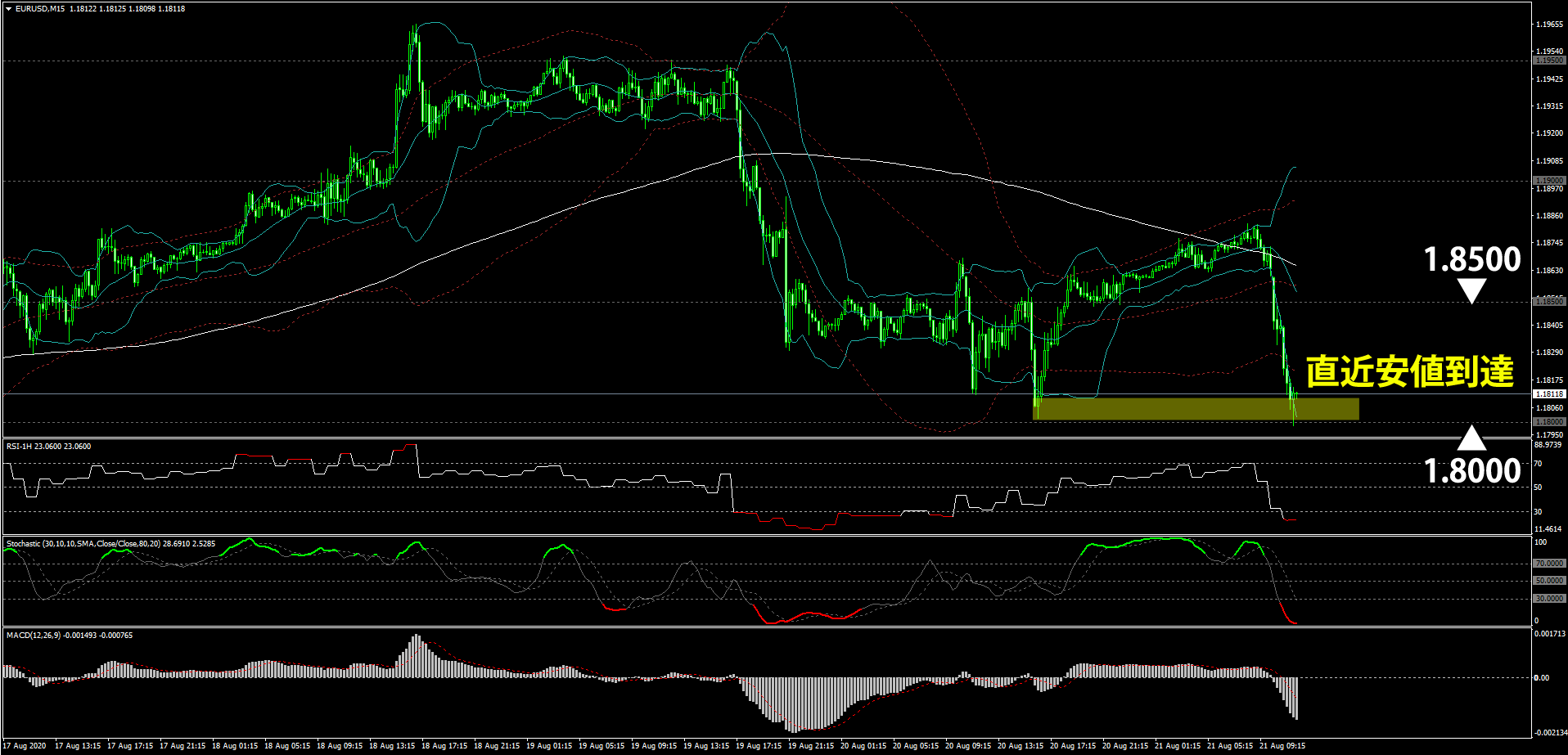

今回はエントリー根拠が4個となりましたが、その後の値動きを見てみましょう。

エントリーから約40pipsの位置にあった直近安値に到達しました。

※この後も下げが続き、最終的にはショートした場所から約80pipsも下落しました。

異なる種類のエントリー根拠を揃える

エントリー根拠が3個揃えようと思うと、ついインジケーターに頼りがちになります。

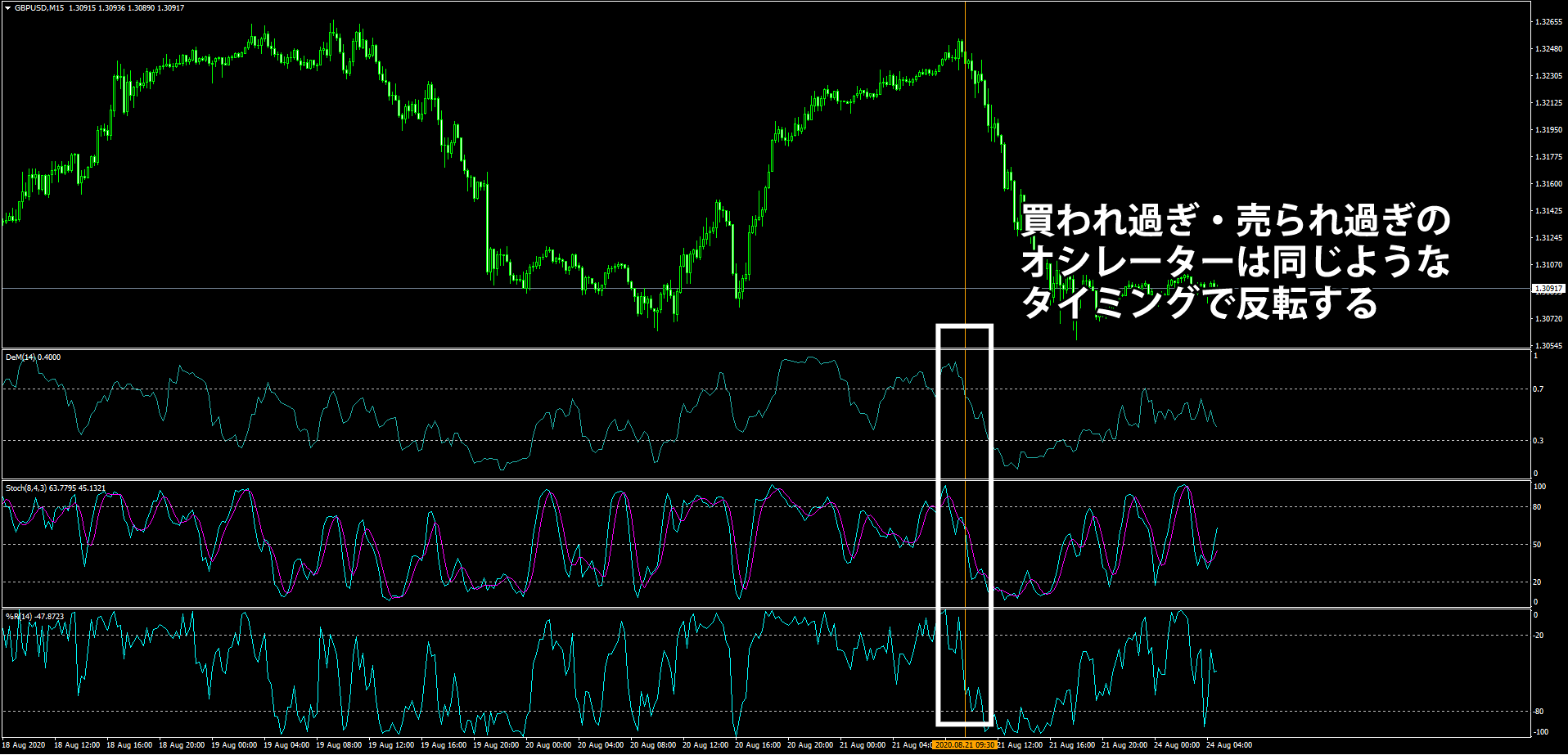

極端な例ですが、買われ過ぎ・売られ過ぎを示すオシレーターで3個のエントリー根拠を揃えるのはNGです。

目的は3個のエントリー根拠を探す事ではなく、優位性のあるトレードを見極める事なので、手段と目的を履き違えないように気をつけましょう。

▼同じような場所で反応するオシレーターの例(クリックで拡大します)

メインチャート+サブチャートで揃えたエントリー根拠が3個以上になるのが理想です。

メインチャート=ローソク足やチャート形状、サポレジ、プライスアクションなどを見る

サブチャート=エントリータイミングを計る、過熱感を見る

このように種類が異なるエントリー根拠を揃えることが大切です。

その他、IMMポジション、ドルインデックス、イールドなどもチャート以外のエントリー根拠として使えます。

どちらかと言えば「相場観」に近いものですけどね。

IMMポジションについては、下記を参考にどうぞ。

ドルインデックスについては、下記を参考にどうぞ。

ぶっちゃけ、ある程度のレベルになるとローソク足とMAだけでトレードはできます。

下記で解説してるようなトレードですね。

ただインジケーターやオシレーターはあると便利なので、エントリー根拠の積み重ねとして使えばOKです。

まとめ

異なる目線でのエントリー根拠が揃うほど、トレードの優位性は高まります。

仮に売りの場合、下記のように様々なタイプの売りが入れば必然的にトレードの勝率は高まります。

・プライスアクションで売る人

・オシレーターの過熱感で売る人

・サポレジでの反発で売る人

普通に考えれば、この中で味方が1人だけよりも、3人の味方がいた方が価格は下がりますよね。

複数のエントリー根拠を揃える=自分の味方が増える

こう考えれば、エントリー根拠の重要性が分かりますよね。

成績が安定しない、勝率低い人ほどエントリー根拠が脆弱で少ないという共通点があります。

あなたは顧客のお金を運用するファンドの社員だと仮定して下さい。

「何故ここでエントリーしたんだ?」という上司の問いに明確に答えられますか?

この考え方で1回1回のトレードに望めば自然とエントリー根拠に意識が行くはずです。

その結果、成績も変わってくるはずですよ。

この記事へのコメントはありません。